クレジットカードの専門家がニーズに合わせた活用方法を紹介

Amazonや楽天でのネットショッピングや電子マネー、Apple Payなど、クレジットカードはもはや日常生活の欠かせないアイテムとなりました。クレジットカードは現金よりも確実にお得な支払方法で、うまく使いこなすことで貯めたポイントでレストランで食事をしたり無料で旅行に行けたり、あなたの暮らしに喜びを与えてくれます。

暮らしの達人ではクレジットカードの専門家という立場から、クレジットカードに関するあらゆる情報をどこよりも詳しく解説します。それぞれのニーズに応じたおすすめのクレジットカードも紹介していきますので、ぜひお役立てください。

おすすめクレジットカード3選

年会費無料

三井住友カード(NL)

三井住友カード(NL)

ついに出た年会費無料の三井住友カード。還元率は0.5%だが対象コンビニ等では2.5%にアップ。カード番号はスマホアプリから確認可能。SBI証券での投資信託購入でポイント付与も。

QUICPay決済で還元率2%

セゾンパール・アメリカン・エキスプレス・カード

セゾンパール・アメリカン・エキスプレス・カード

Apple PayまたはGoogle Payに登録してQUICPayとして決済すると、通常の4倍のポイントが貯まり、還元率2%にアップ(上限あり)。スーパーなどでの買い物はこのカードがお得。

PICK UP CONTENTS – 注目記事 –

電子マネーApple Payを使う前におぼえておきたい5つのポイント&おすすめカードの選び方 審査クレジットカードの審査に落ちるよくある6つの理由と審査が甘いクレジットカードを紹介 マイルJALカード18種類を徹底比較 特徴・違いを一覧表でわかりやすく解説 マイルANAカード12種類を徹底比較 特徴・違いを一覧表でわかりやすく解説 付帯保険クレジットカードの付帯保険の特徴から保険の種類までをわかりやすく解説 付帯保険海外旅行保険でクレジットカードを選ぶ前に最低限おぼえておきたい6つのポイント プラチナカードアメックスセンチュリオンカードを手に入れるには?インビテーションの取得条件や審査基準 プラチナカード【決定版】どこよりも詳しいアメリカンエキスプレスプラチナカードのサービス内容まとめ プラチナカード【決定版】どこよりも詳しいダイナースクラブプレミアムカードのサービス内容まとめ プラチナカードアメックスプラチナとダイナースプレミアムカードのスペック・特典・サービス比較 法人カード2021年おすすめ法人カードまとめ!ポイント還元率や審査で厳選した最強法人カード ETCETCカードで選ぶおすすめのクレジットカード8選 ETCETCカードを無料で発行できるおすすめクレジットカードまとめ コラムクレジットカードとは何かがわかる基礎知識・仕組みのまとめ コラム国税の支払いでマイルが貯まるおすすめ法人カード コラムクレジットカードのキャッシングとは?お金の借り方・注意点を徹底解説 コラム【新幹線がお得に】エクスプレス予約が使えるおすすめクレジットカードを徹底調査 コラム入会するだけでお得な特典が使えるおすすめクレジットカードまとめ コラムキャッシュレス生活におすすめのクレジットカードとメリットまとめ コラム【現金還元・請求値引き】キャッシュバックに対応したクレジットカードまとめ コラム消費税増税で注目されるキャッシュレス決済、ポイント還元率が高いクレジットカードまとめ コラムポイントで投資できるサービスまとめ!手数料や値動きの仕組みを解説!これから始めるならdポイントが楽天ポイントがおすすめ コラムイケてるプリペイドカード「Kyash」の作り方からお得な使い方まで徹底解説!常に還元率2%で買い物できる喜びを感じてほしい コラムバーチャルカードとは?審査なしで即日発行できクレジットカードのように使える!今話題のおすすめカードをまとめて紹介 コラム新幹線予約が便利になる「スマートEX」とは?エクスプレス予約との違いや、おすすめクレジットカードまで徹底調査 コラムクレジットカード・キャッシュレス決済に関するコラム記事一覧

クレジットカードを持つ5つのメリット

現金の準備不要

クレジットカードが1枚あればコンビニでも飲食店でも家電量販店でも大抵のお店で買い物できます。現金を持たずに買い物できるので、例えば「欲しいものを見つけたけど現金がなくて買えなかった」という状況をなくせます。いちいちATMで現金を降ろす必要もありません。

また、商品購入時はお釣りを受け取る必要もありませんし、最近はクレジットカードで買い物しても暗証番号入力やサインの必要がない場合もあるので、現金よりもスピーディーに買い物できます。

ポイントが貯まる

ほとんどのクレジットカードは、月間の利用金額に応じてカード利用ポイントが貯まります。貯まったポイントは主に豪華賞品や金券などと交換できます。カードによってはポイントを現金に交換できる場合もあります。

普段の支出をクレジットカードにまとめることでたくさんのポイントが貯まって、ポイントでお小遣いゲットなんてことも可能です。

ちなみにクレジットカードを比較するうえで、ポイント還元率という指標をよく使います。ポイント還元率とは、クレジットカードを利用したときに還元されるポイントの割合で、高ければ高いほどお得なカードと言えます。

会員専用特典がある

クレジットカードは買い物に使えるだけでなく、様々な特典を利用できます。例えば空港ラウンジを無料で利用できたり、海外旅行先で入院したときに保険金を受け取れたり、提携するレストランや遊園地などで割引を受けられたりします。

特典の中でも特に紹介したいのがショッピング保険(動産総合保険)です。これは、クレジットカードで購入した商品が数ヶ月以内に偶発的な事故によって破損・盗難に遭った場合に、その購入金額や修理金額を年間限度額の範囲で補償してくれる保険制度です。

例えばアメリカン・エキスプレス・カードで買ったカメラを落として破損させた場合や水没させてしまった場合に、購入から90日以内であれば修理費を補償してくれます。補償限度額も年間500万円と高額です。

補償を受けるにはカードで購入したことを証明する書類などの作成は必要ですが、なるべくクレジットカードで購入しておけば、余計な出費を抑えられるかもしれません。

ちなみにカード会社によって補償期間や補償額上限などの条件が異なったり、そもそもショッピング保険がついていない場合もあります。

信用が得られる

クレジットカードを使うと個人信用情報に利用状況が記録されます。遅延なく支払いを続けることで、個人信用情報に信用できる人だという証拠が積み重なります。信用が増していけば、住宅ローンや新しいクレジットカードに申し込む際に審査を有利に進められるでしょう。

クレジットカードを使うことは信用を手に入れるための手段の1つであり、現金では得られない大きなメリットです。若いうちにクレジットカードを作っておき、正しく利用して信用を高めていけば、将来に良い影響を及ぼすでしょう。

30代以上で初めてクレジットカードを申し込む場合、信用がないので審査に通りにくくなってしまいます。解決策を別記事で紹介していますのでご覧ください。

海外でも買い物・キャッシングできる

ほとんどのクレジットカードは日本だけでなく海外でも利用できます。現金であれば現地通貨と両替が必要になりますが、クレジットカードがあれば両替の必要なく買い物ができます。

また、キャッシングできるクレジットカードなら、ATMを使ってキャッシングできます。海外なら現地通貨でキャッシングできるので、場合によっては両替するよりも少ないコストで現地通貨を手に入れられます。

得するクレジットカードの使用例

ここからはより具体的に、クレジットカードを使って得する方法を紹介します。どの方法もクレジットカードがあれば簡単に真似できるものです。参考になるものがあれば、是非クレジットカードに入会して実践してみましょう。

公共料金の引き落とし先にする

公共料金をクレジットカードで引き落とすことで、払い忘れ防止や手間の省略、ポイントによる還元といったメリットがあります。また、定期的にクレジットカードを利用することになるので、個人信用情報にも良い影響を与えるでしょう。

ただし、公共料金の中にはクレジットカード引落しに対応していないもの、クレジットカードの中には公共料金の支払いではポイントが貯まらないものがある点に注意しましょう。公共料金の支払いにクレジットカードが使えるかどうか、使えてもポイントが貯まるかどうかは事前にチェックしておきましょう。

よく利用するお店で特典があるカードを使う

Amazonやセブンイレブンで買い物することが多いので、これらのお店での利用で通常の3倍のポイントが貯まるJCBカード(一般)を使っています。

また、JCBカード(一般)の利用で貯まったポイントは1ポイント=3.5円分としてAmazonでの購入代金に充てられるのでポイントを無駄なく使えます。

ちなみにセブンイレブンではなくファミリーマートで買い物するときは、ポイントが倍になったり値引き特典があるファミマTカードを使っています。このカードは年会費無料なので、まさにファミマ専用のカードとして持ち続けています。

メリットでも紹介したように、クレジットカードには様々な特典がついており、対象の店舗や施設で使うと値引きやポイントアップ特典などを受けられます。以下に具体例を紹介しておきます。

・Amazon:JCBカード(一般)、JCBエクステージカードでの支払いでポイント3倍

・セブンイレブン:JCBカード(一般)、JCBエクステージカード、セディナカードでの支払いでポイント3倍

・イオン:イオンカードでの支払いなら毎月20日、30日は買物料金が5%オフ、セディナカードならポイント3倍

・ENEOS:ENEOSカード Sでの支払いなら、ガソリン・軽油が2円/L引き、灯油が1/L引き

・出光:出光カードまいどプラスでの支払いなら、ガソリン給油料金が最大で8円/L引き

これらのカードを複数枚持って、特典対象のお店でお得になるクレジットカードを使い分けるのも良いかもしれません。

オンラインモールを経由して買い物する

通販サイトを利用するときは、必ずクレジットカード会社のオンラインモールを経由してからクレジットカードで購入しています。オンラインモールを経由するだけで、楽天市場、Amazon、Yahoo!ショッピングなどの利用で貯まるポイントが、通常の数倍〜数十倍にもなるのでたくさんのポイントを簡単にゲットできます。

大手のクレジットカード会社は独自のオンラインモールを持っており、各モールを経由してから対象の通販サイトでクレジットカードを利用すると、通常の2倍以上のポイントが貯まります。

オンラインモールとはネット上の商店街のようなイメージです。例えば株式会社ジェーシービーなら「Oki Dokiランド」と呼ばれるオンラインモールがあり、その中にAmazon、楽天、ユニクロなど、通販サイトへのリンクが掲載されています。

通販サイトをよく使うのなら、クレジットカードに申し込んでオンラインモール経由で利用するとポイントの量産が可能です。

Suicaなどにオートチャージする

クレジットカードを持っていて便利だなと思うのは、Suicaへのオートチャージ機能です。Suicaの残高が設定金額以下になると、クレジットカードから自動的にチャージされるので、いちいち券売機でチャージする必要はなくなるし、改札で止められないのでスムーズに電車やバスに乗り降りできます。

しかもチャージ金額に応じてポイントが貯まるので、交通費の節約に繋がってありがたいです。

Suica以外にも、SAPICA、PASMO、nimoca、SUGOCAなどの交通系ICカードなら、対象のクレジットカードからオートチャージできます。オートチャージが行われるのは、オートチャージに対応した改札に乗車するとき。このときにICカードの残高が設定金額以下だと、自動的にクレジットカードからチャージされます。

ちなみにクレジットカードの中には交通系ICカードと合体した一体型カードがあり、1枚でクレジットカードとしてもICカードとしても使えます。主な一体型カードを下記に紹介します。

・Suica:ビックカメラSuicaカード、「ビュー・スイカ」カード、ANA VISA Suicaカード

・PASMO:東急 TOP&ClubQ JMBカード PASMO(コンフォートメンバーズ機能付)

・SUGOCA:JQ SUGOCA

・nimoca:JMB nimoca

要注目:入会特典を確認しよう

いざクレジットカードに申し込むときに確認しておきたいのが入会特典です。クレジットカードの中には、入会するだけでボーナスポイントや金券がもらえるキャンペーンを行っているものがあります。

中には入会するだけではなく、カード利用やサービスの登録までが条件になる場合もあります。また、時期によってはもらえるポイント数が変化することもあります。

現在どんなキャンペーンが行われているかは、キャンペーン一覧で確認しましょう。ちなみに入会特典はオンライン上で申し込んだ場合に適用されることがほとんどで、店頭や郵送での入会では特典がつかない場合があるので注意しましょう。

よくある質問Q&A

よくある質問Q&Aの目次

クレジットカードで買い物すると、金利がかかりますか?

支払い方法によって金利の有無が異なります。

クレジットカードは支払い方法を選択でき、主に一括払い、ボーナス一括払い、分割払い、リボ払いを利用できます。この内、金利が発生するものとしないものは下記のように分けられます。

![]()

・一括払い、ボーナス一括払い:金利は発生しない

・分割払い(2回):金利は発生しない(一部カード会社を除く)

・分割払い(3回以上)、リボ払い:金利が発生する

分割払いやリボ払いは月々の負担を軽くできますが、金利が発生するので購入金額以上にお金を払う必要があります。金利を払いたくなければ、常に一括払いを心掛けましょう。

![]()

クレジットカードを不正利用されたら、自分が負担しなければいけませんか?

本人に過失がなければ負担する必要はありません。支払い済みでも返金されます。

不正利用された場合、クレジットカードの裏面に書いてある問い合わせ先に連絡し、不正利用された旨を告げましょう。

![]()

連絡を受けたカード会社は、事実関係の調査を行い、不正利用だと認められれば本人が払う必要はありません。

調査期間中に支払日が訪れた場合は、残念ながらカード会員本人が負担する必要がありますが、後々不正利用だと認められれば負担分は返金されます。

いずれにしても、鍵となるのは不正利用と認められるか認められないかです。では、どのようなケースが不正利用と認められないのか、主なものを以下に4つ紹介します。

1.不正利用発生日からおおむね60日が過ぎた時点で届け出た場合

2.家族など、関係者による不正利用の場合

3.暗証番号が使用された場合

4.カード裏面に署名がない場合

特に1と4のケースは要注意です。不正利用による被害を防ぎたい場合は、クレジットカード裏面に必ずサインし、毎月発行される利用明細をしっかり確認しておきましょう。

![]()

銀行口座の残高不足でクレジットカードの引落しができなかった場合、利用停止や信用情報に載りますか?

すぐに支払えば利用停止はされません。ただし、滞納が長期間に渡る場合は強制解約されたり、信用情報に傷がつきます。

引き落としができなかった場合、クレジットカード会社は利用者に対して「引落しができなかったので、指定の口座に振り込むよう」に案内します。

![]()

遅延分の金利が発生しますが、速やかに案内に従って振り込んでおけば利用停止や強制解約は防げます。ただし、滞納を繰り返していれば数日の遅れでも強制解約に繋がる可能性はあるので注意しましょう。

また、気をつけたいのが信用情報です。滞納が長期間続くと、信用情報機関であるCICやJICCなどに滞納履歴が記載されます。

・CIC:61日以上または3ヶ月以上の滞納で履歴が残る

・JICC:3ヶ月以上の滞納で履歴が残る

信用情報に滞納履歴が載ると、完済しても5年間は滞納履歴が残ります。この期間中にローンや他のクレジットカードに申し込んでも、断られてしまう可能性が高いでしょう。

![]()

クレジットカードに申し込むにはどのような方法がありますか?

主にインターネット・店頭・郵送、3つの方法があります。

1つはインターネット上で手続きする方法です。好きな時間に申し込めますし、何よりネット入会限定キャンペーンが豊富に行われているのが魅力です。

![]()

2つめは店頭での入会です。デパートや主要駅などで、クレジットカードの申込ブースが設けられていることがあります。対面形式で申し込めるので申込方法や使い方について質問できるメリットがあります。

3つめは郵送する方法です。これもデパートや主要駅でよく見る方法で、申込用紙が入ったパンフレットが置いてあるので、用紙に記入して送るだけで申し込みが完了します。

![]()

VISAやJCBとは何?どれを選べば良いのですか?

クレジットカードのブランドで、使える店舗や特典が異なります。違いを知って自分に合ったブランドを選びましょう。

クレジットカードの券面に描かれているVISAやMasterCardなどのマークは国際ブランドと呼ばれており、他にもJCB、アメリカン・エキスプレス、ダイナース・クラブを加えて5大国際ブランドと総称されています。

![]()

まずはブランド別に使えるお店の違いを紹介します。最も多くの店で使えるブランドはどれかと言うと、海外ではVISAが最多と言われています。国内では諸説ありますが、体感ではダイナース以外なら使える店舗に差はあまりない気がします。

・海外でカードを使う場合:使えるお店の数が多いVISAブランドがおすすめ

・国内でカードを使う場合:ダイナース以外どのブランドでもOK(だと思う)

続いて特典の違いです。同じカードでもカードブランドによって特典が異なる場合があります。特におすすめなのはJCBブランドです。特典の数が豊富なうえ、国内企業と提携したキャンペーンが多いのが他ブランドとは一線を画します。

ただ、VISAやダイナースクラブにも魅力的な特典はあるので、ブランド毎の特典を比較してみましょう。

![]()

結局、どのクレジットカードがおすすめなのですか?

人それぞれなので、自分の環境にあったクレジットカードを見つけましょう

クレジットカードには1枚1枚に異なる特徴があるので、目的に合ったクレジットカードを見つけることが大事です。

![]()

・ポイント還元率が高いカードがほしい→ポイント還元率が高いクレジットカード

・ANAマイルが貯まるカードがほしい→ANAマイレージクラブが貯まるクレジットカード、使い道、交換レート情報を紹介

・Suicaにチャージできるカードがほしい→ビックカメラSuicaカード

・ステータスが高く、周りに自慢できるカードがほしい→アメリカン・エキスプレス・ゴールド・カード

・とにかくすぐにカードがほしい→最短即日発行可能なクレジットカード

・フリーターだけどカードがほしい→フリーター・アルバイトでも審査に通過したクレジットカード

また、次の章ではクレジットカードを発行している会社の一覧を紹介しています。各カード会社が発行するカードの特徴をまとめているので、会社毎にどんなカードがあるかを知っておくと、カード選びの参考になるでしょう。

![]()

掲載中のカード会社一覧

- アコム株式会社

- アメリカン・エキスプレス・インターナショナル・インコーポレイテッド

- イオンフィナンシャルサービス株式会社

- 出光クレジット株式会社

- SBIカード株式会社

- 株式会社NTTドコモ

- NTTファイナンス株式会社

- 株式会社エポスカード

- 株式会社エムアイカード

- 株式会社オリエントコーポレーション

- 株式会社クレディセゾン

- JFRカード株式会社

- 株式会社ジェーシービー

- 株式会社ジャックス

- 株式会社セディナ

- 東急カード株式会社

- トヨタファイナンス株式会社

- 株式会社ビューカード

- ポケットカード株式会社

- 三井住友カード株式会社

- 三井住友トラストクラブ株式会社

- 三菱UFJニコス株式会社

- ユーシーカード株式会社

- ライフカード株式会社

- 楽天カード株式会社

- ワイジェイカード株式会社

クレジットカードに関する最新コラム記事一覧

三井住友カードの個人賠償保険で弁償金を補償してもらった話

三井住友カードの個人賠償保険で弁償金を補償してもらった話

みんなの銀行は怪しいものではない!口座開設にデメリットはなく普通の銀行

みんなの銀行は怪しいものではない!口座開設にデメリットはなく普通の銀行

イオンゴールドカードはいきなり届く可能性あり!ただしまずは条件クリアを狙おう

イオンゴールドカードはいきなり届く可能性あり!ただしまずは条件クリアを狙おう

メルカリ招待コードは注意不要!個人情報がバレる危険性はないので安心して使おう

メルカリ招待コードは注意不要!個人情報がバレる危険性はないので安心して使おう

ウーバーイーツ配達員でもクレジットカードの審査に通る!申込時の注意点を解説

ウーバーイーツ配達員でもクレジットカードの審査に通る!申込時の注意点を解説

節電ポイントのやり方を解説!ポイント還元はまだだが節電プログラムは既に参加可能!

節電ポイントのやり方を解説!ポイント還元はまだだが節電プログラムは既に参加可能!

マイナポイントの使い道に迷ったら現金化!おすすめの決済サービスを紹介

マイナポイントの使い道に迷ったら現金化!おすすめの決済サービスを紹介

クレジットカードが作れないなら代わりに使えるカードを検討しよう

クレジットカードが作れないなら代わりに使えるカードを検討しよう

個人事業主がクレジットカードの審査落ちする主な理由と対策方法を解説

個人事業主がクレジットカードの審査落ちする主な理由と対策方法を解説

クレジットカードが作れない理由を調べるにはこの方法を使おう!

クレジットカードが作れない理由を調べるにはこの方法を使おう!

審査なしの法人カードはないが「法人格の審査がないカード」ならある!

審査なしの法人カードはないが「法人格の審査がないカード」ならある!

リクルートカード審査落ちした人へ!その原因と対処方法を解説

リクルートカード審査落ちした人へ!その原因と対処方法を解説

dカードの審査に落ちる理由と対策方法を解説

dカードの審査に落ちる理由と対策方法を解説

エポスカード審査落ちの理由は?対策方法はある?

エポスカード審査落ちの理由は?対策方法はある?

JCB CARD Wの審査に落ちた原因を解説!

JCB CARD Wの審査に落ちた原因を解説!

セゾンカードの審査に落ちた理由は?対処方法は?

セゾンカードの審査に落ちた理由は?対処方法は?

クレジットカードの審査に落ちたらどうする?原因や対処方法を解説

クレジットカードの審査に落ちたらどうする?原因や対処方法を解説

三井住友カードで審査落ちする理由を解説!再申し込み可能?代わりのカードは?

三井住友カードで審査落ちする理由を解説!再申し込み可能?代わりのカードは?

楽天カードで審査落ちする理由とその後の対策方法を解説

楽天カードで審査落ちする理由とその後の対策方法を解説

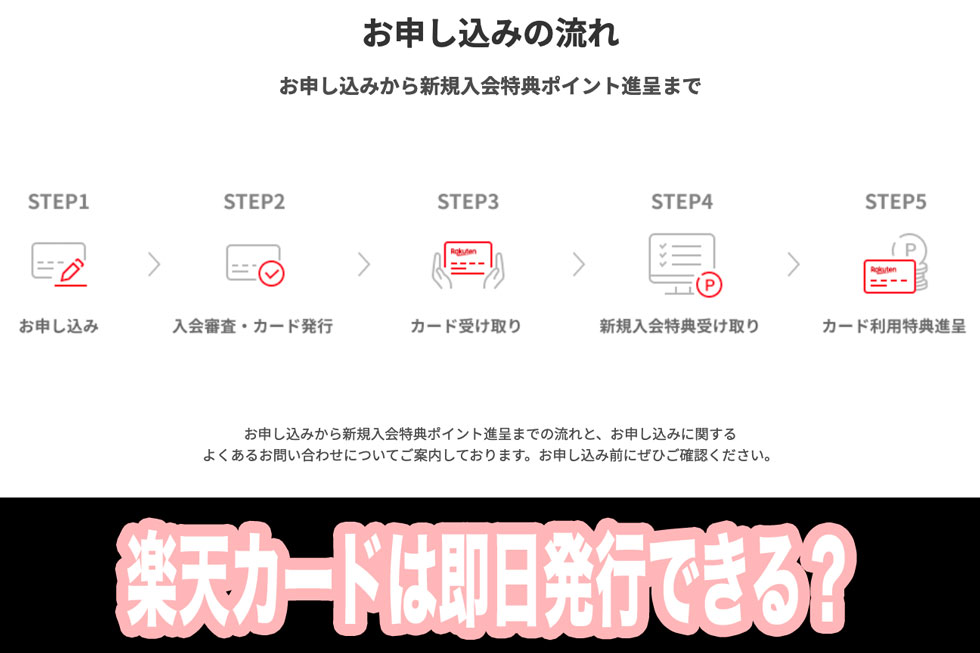

楽天カードは即日発行できる?最速で発行する方法を解説

楽天カードは即日発行できる?最速で発行する方法を解説

ライフカードの審査落ちのよくある原因と落ちた際の対策まとめ

ライフカードの審査落ちのよくある原因と落ちた際の対策まとめ

アメックス審査落ちの場合にチェックすべき確認項目を解説

アメックス審査落ちの場合にチェックすべき確認項目を解説

JCB CARD Biz ゴールドはどんな人におすすめ?特徴を徹底解説

JCB CARD Biz ゴールドはどんな人におすすめ?特徴を徹底解説

NTTファイナンス Bizカードは年会費無料で還元率1%の最強法人カード!?特徴を解説

NTTファイナンス Bizカードは年会費無料で還元率1%の最強法人カード!?特徴を解説

JCB CARD BizとJCB一般法人カードの違いは?審査対象やポイントの使い道にメリットあり

JCB CARD BizとJCB一般法人カードの違いは?審査対象やポイントの使い道にメリットあり

楽天プレミアムカードの審査対策や発行期間を解説

楽天プレミアムカードの審査対策や発行期間を解説

モバイルPASMOのおすすめクレジットカードを紹介!チャージでポイント貯まる!

モバイルPASMOのおすすめクレジットカードを紹介!チャージでポイント貯まる!

東急カード審査落ちしないための対策まとめ!厳しいと言われる審査基準も紹介

東急カード審査落ちしないための対策まとめ!厳しいと言われる審査基準も紹介

LINEポイントの使い道まとめ!現金化や投資に使う方法などおすすめ活用方法を解説

LINEポイントの使い道まとめ!現金化や投資に使う方法などおすすめ活用方法を解説

【9月版】コンビニ3社でのおすすめ支払い方法を解説【セブンローソンファミマ】

【9月版】コンビニ3社でのおすすめ支払い方法を解説【セブンローソンファミマ】

Tポイントは現金化可能!ポイントで現金を手に入れる3つの方法を解説

Tポイントは現金化可能!ポイントで現金を手に入れる3つの方法を解説

Tポイントの使い道おすすめはコレだ!現金化や投資など実は多彩に使えます

Tポイントの使い道おすすめはコレだ!現金化や投資など実は多彩に使えます

キャッシュレス決済方法を徹底比較!利便性、お得さ、対応店舗数からおすすめできるものを解説

キャッシュレス決済方法を徹底比較!利便性、お得さ、対応店舗数からおすすめできるものを解説

携帯電話料金や国民年金保険料などの公共料金はクレジットカードで払っています。一度設定するだけで自動的に引き落とされるので、手間がかからないし払い忘れもありません。

また、引落し金額に応じてポイントが貯まるので、現金払いよりもお得です。電話しすぎて携帯代が高額になってしまったときも、「その分ポイントもたくさん貯まるしまぁいいか」って気持ちになります。