三井住友銀行カードローンはバレる?会社バレを防ぐには在籍確認なしのカードローンを検討しよう

三井住友銀行カードローンは在籍確認が行われるため、勤務先にバレてしまう可能性があります。一方で消費者金融の中には勤務先への電話連絡を原則行わないことを明言しているところもあります。少しでも会社バレのリスクを減らすなら、そうした会社に申し込むのがおすすめです。詳しく解説します。

\原則在籍確認の電話なし!会社バレが不安なら/

おすすめカードローン3選

暮らしの達人では、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

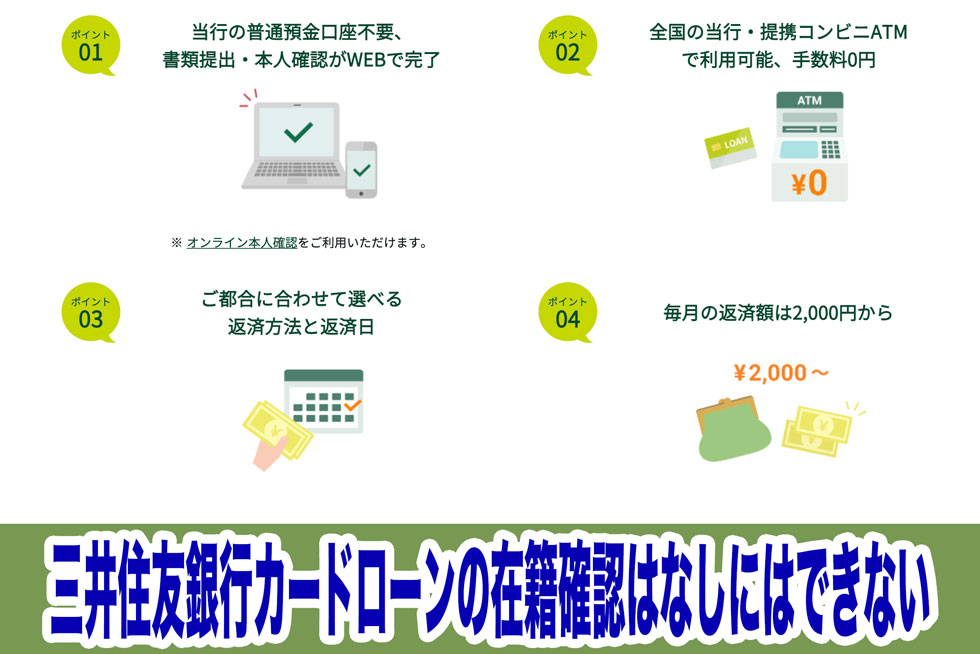

三井住友銀行カードローンは在籍確認をなしにできない

三井住友銀行カードローンに申込むと、原則職場に対する電話による在籍確認が行われます。アルバイト・パートであろうとも電話がかかってくる可能性が高いため、覚悟した上で申し込みましょう。ただし、場合によっては電話以外の方法で在籍確認を行ってくれることもあります。たとえば日中に誰もいない職場や電話を取り次いでくれない職場などが該当します。

以下、三井住友銀行カードローンの申込み条件を記載します

- お申込時満20歳以上満69歳以下の方

- 原則安定したご収入のある方

- 三井住友銀行指定の保証会社(SMBCコンシューマーファイナンス株式会社)の保証を受けられる方

引用元:カードローン 商品詳細について : 三井住友銀行(2021年12月15日取得)

次に、三井住友銀行カードローンの申し込みから在籍確認の流れについてお伝えします。

まずは、インターネット・電話・店頭・ローン契約機などから三井住友銀行のカードローンへ審査申込みを行います。三井住友銀行の口座の保有が必須とされているため、口座を持っていない方はカードローンの申込みと同時に口座の開設も行います。この時に本人の個人情報、および勤務先情報の入力が必要になります。

申込みが完了すると、仮審査が行われます。仮審査は申込情報に不備がないかなどを確かめるものであり、ここで融資が決定するものではありません。仮審査の回答は最短翌営業日となっており、週末申込みでなければ翌日に回答を得られます。

仮審査が終了すると本人確認書類を提出します。

- 運転免許証

- 個人番号カード

- パスポート

- 住民基本台帳カード

以上のうちいずれかの書類を準備して提出してください。書類の提出方法には、WEBや郵送、そしてローン契約機などがあります。おすすめなのがWEBであり、わざわざ外出せずに提出できるので手間もかかりません。

いよいよ本審査が行われます。本審査では、より詳しく提供された情報を吟味し、個人信用情報がチェックされます。特に問題がなければ、ここで在籍確認が行われます。在籍確認自体は審査の終盤に行われるものであり、すでに半分以上は審査に通っている状態、と言っても過言ではありません。

在籍確認が問題なく終わると、電話またはメールにより審査結果が通知されます。以降は、契約手続きを実行しカードなどを受け取って借入可能となります。

【補足】なぜカードローンは在籍確認をするのか?

カードローンが在籍確認をする理由の一つに、虚偽の申告をしていないかの確認があります。そもそもカードローン会社は、信頼できない人に対し融資しません。彼らはビジネスとして融資しているわけで、返済をしてもらわなければ困るのです。貸し倒れが発生すれば損失を背負うことになり、ビジネスが成り立たなくなるかも知れません。

また在籍確認は、返済能力を確かめる目的でもおこなわれます。そもそも、カードローン会社は返済能力のない人に融資しません。銀行カードローンは法律上は収入がない人にも融資できます。しかし、三井住友銀行カードローンの申込み条件は「原則安定した収入の方」と記載されています。したがって、収入がない人への融資はしていないため在籍確認により仕事をしているか確かめるわけです。

三井住友銀行カードローンの申込みで周囲にバレないためにはどうしたら良い?

ここでは、三井住友銀行カードローンでバレないための方法を紹介します。

書類による在籍確認に切り替えてもらう

周囲にカードローンの申込みがバレるケースで多いのは、電話による在籍確認です。お伝えしたようにプライバシーに配慮しているため、基本的にバレる確率は低いですが、勘の鋭い方には気づかれてしまう恐れがあります。とくにめったに社員に対し電話がかかってこない職場だと、同僚から「誰からの電話?」「何の電話?」などとしつこく聞かれるリスクもあります。

そこで採用できる手段が、書類による在籍確認への切り替えです。前述したように、三井住友銀行カードローンの在籍確認は基本的に電話ですが、相談して書類による在籍確認に切り替えてもらえる可能性はゼロではありません。

ちなみに、書類による在籍確認では、給与明細書や社会保険証、さらには社員証などが求められるのが一般的です。提出書類については、三井住友銀行カードローン側から指示があるはずなので、そちらにしたがってください。

同僚に対する言い訳を考えておく

同僚より「何の電話?」「誰からの電話?」などと質問された際に、言い淀んでしまうとカードローンへの申込みがバレる可能性が高まります。そこで、そうならないためにも前もって言い訳を考えておくのがおすすめです。

最もおすすめな言い訳は、クレジットカードの申込みです。カードローンと同様に、クレジットカードの申込みでも電話による在籍確認がおこなわれる可能性があります。したがって、前もって「クレジットカードに申込んだから、近日中に在籍確認の電話があるかもしれない」と周囲に伝えておけば、怪しまれることなくスムーズに在籍確認に対応出るでしょう。

他に、「自動車ローンに申込んだ」「教育ローンに申込んだ」「リフォームローンに申込んだ」「トラベルローンに申込んだ」などといった言い訳も有効です。いわゆる目的別ローンの申込みでも、在籍確認がおこなわれるケースはあるので、疑われる可能性は低いでしょう。ただ、どの目的別ローンを言い訳に選択するかで対応が異なってきます。たとえば、マイカーローンを言い訳に選ぶと、「どんな車買ったの?写真見せて?」などと突っ込まれる恐れもあります。状況によっては扱いにくいので、こちらの言い訳は比較的難易度が高いです。

「親族の住宅ローンの保証人になった」という言い訳も有効です。大きなローンになると保証人を求めることがあり、ローン会社(銀行など)から保証人に対する在籍確認がおこなわれることも少なくありません。自分がローンを組んだわけではないので、前述した目的別ローンのように突っ込まれることも基本的にはないでしょう。使いやすい言い訳なので、こちらの利用も検討してみてください。

在籍確認の時間を指定する

同僚が在籍確認の電話を受けるから問題が発生するのです。したがって、自分が在籍確認の電話を受けられるように対策を立てましょう。

カードローンによっては在籍確認の時間指定ができないこともあります。しかし、三井住友銀行カードローンではある程度要望を汲んでくれることが多く、大まかな時間指定であれば対応してもらえる可能性が高いです。たとえば、「12時から14時の間にかけてほしい」といった2時間ほどの幅なら指定できることがほとんどです。

自分で対応しやすい時間帯がある方は、申込後に三井住友銀行カードローンのコールセンターに電話連絡し時間を指定してみてください。

会社バレを防ぐなら三井住友銀行カードローンを諦めて他社に申し込めばOK

在籍確認を重視してカードローンを選ぶなら、三井住友銀行カードローンではなくアコムやアイフルの方がおすすめです。なぜならこれらの会社なら勤務先への電話連絡なしを明言しているからです。

勤務先に在籍確認の電話がかかってきますか?

原則、実施しません。

カードローンやクレジットカードの審査で、原則、勤務先へ在籍確認の電話はせず書面やご申告内容での確認を実施します。

※もし勤務先への電話確認が必要となる場合でも、お客さまの同意を得ずに実施することはありませんので、ご安心ください。

引用元:【アコム公式FAQ】カードローンの審査で勤務先に在籍確認の電話はかかってきますか?|カードローン・キャッシングならアコム(2024年04月02日取得)

お申込みの際に自宅・勤務先へのご連絡は行っておりません。

在籍確認が必要な場合でも、お客様の同意をいただかない限り実施いたしません。実際、99.1%のお客様には、 電話での在籍確認を実施しておりません。

引用元:申込みの時に、自宅や勤務先(在籍確認)へ確認の電話がかかってきますか? - アイフル よくある質問(2025年06月19日取得)

アイフル:原則として勤務先への電話連絡なし

画像引用元:キャッシングのアイフル|キャッシング、カードローン、融資なら消費者金融のアイフル(2021年03月16日取得)

- 原則として勤務先への電話連絡なし

- WEB完結・カードレス契約対応で郵送物なし

- 審査時間は最短25分

\原則電話連絡なし!在籍確認が不安なら/

アイフルは原則勤務先への電話連絡はおこないません。

三井住友銀行カードローンと比較すると、アイフルの金利は高く設定されています。アイフルの金利は年3.0%から18.0%ですが、三井住友銀行カードローンの金利は年1.5%から14.5%です。

以下、三井住友銀行カードローンの利用限度額ごとの金利設定を掲載します。

- 100万円以下:12.0%から14.5%

- 100万円超200万円以下:10.0%から12.0%

- 200万円超300万円以下:8.0%から10.0%

- 300万円超400万円以下:7.0%から8.0%

- 400万円超500万円以下:6.0%から7.0%

- 500万円超600万円以下:5.0%から6.0%

ほとんどの方は数十万円といった少額の利用限度額設定を望んでいると思います。少額の利用限度額になると、基本的に銀行カードローンであろうと消費者金融であろうと上限金利が設定されます。したがってアイフルのほうが年3.5%も金利が高くなると考えられるわけです。

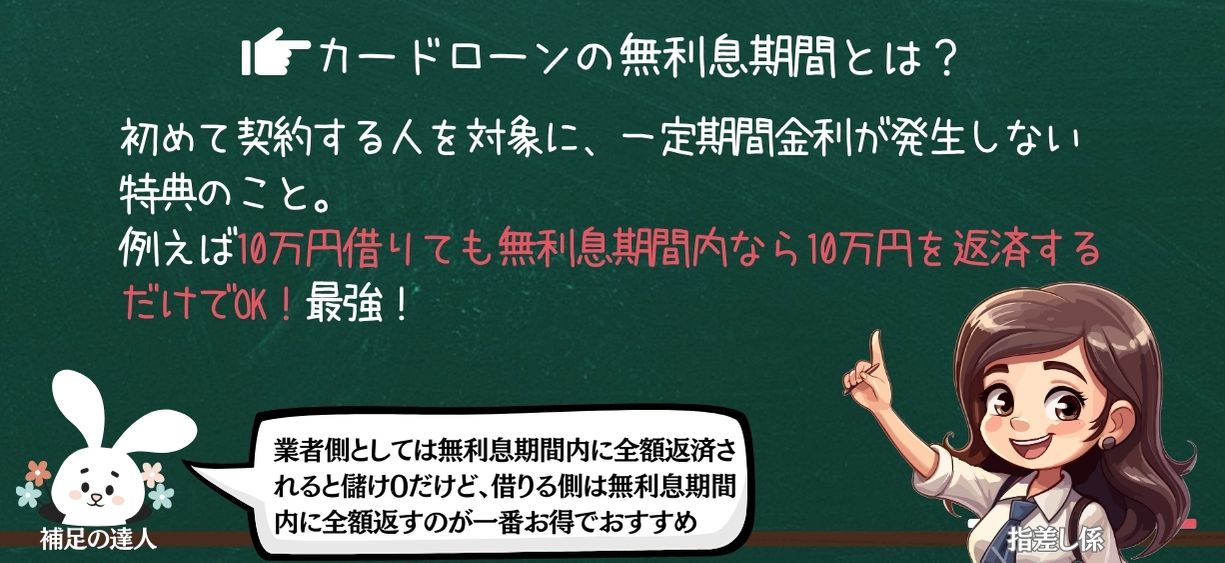

しかし、三井住友銀行カードローンにないサービスがアイフルにはあります。30日間の無利息サービスです。その名の通りに30日間が無利息になる新規契約者限定のサービスであり、その無利息期間中に完済すると利息はゼロです。仮に短期で完済できる予定があるのであれば、アイフルのほうが無利息期間のある分、有利な借り入れができる可能性も出てきますよ。

スマホローンが利用できる点もアイフルの魅力の1つです。スマホローンとはアイフルの公式アプリから借り入れや返済ができるものになります。特に注目のサービスが、カードレスでセブン銀行ATM・ローソン銀行ATMが利用できるものです。セブン銀行ATM・ローソン銀行ATMへ行き、アイフルの公式アプリを起動します。ATMを操作していくとQRコードが表示されるので、そちらをアプリで読み取ってください。数字(コード)が表示されるので、そちらをATMに入力して金額等を入力していくと取引完了です。使い方も簡単なので、カードを持ち歩くのが面倒、カードレス契約を利用したい、といった方の利用にも適しています。

| 会社 | スマホ対応ATM | 手数料 |

|---|---|---|

詳細はこちら | セブン銀行ATM、ローソン銀行ATM |

|

詳細はこちら | セブン銀行ATM、ローソン銀行ATM |

|

詳細はこちら | セブン銀行ATM |

|

詳細はこちら | セブン銀行ATM |

|

詳細はこちら | セブン銀行ATM |

|

| 実質年率 | 最短融資期間 | 総量規制 |

|---|---|---|

| 3.0%~18.0% | 最短18分 | あり |

アイフルはカードローンの中では説明珍しく勤務先への電話連絡を行わないことを明言している。会社に電話をかけられたくない人に最もおすすめだ。さらにカードレス契約なら郵送物もなくなる。無利息期間があるので、短期間の借入なら銀行カードローンよりもむしろ金利負担が小さい。

はじめてアイフルとの契約で、契約日の翌日から30日間金利0円が適用!

キャンペーン期日:未定

おすすめカードローンまとめ

| 会社名 | おすすめポイント |

|---|---|

|

アコムは原則、勤務先への在籍確認の電話連絡なしを明言している。もし電話が必要になった場合でも必ず利用者の同意を得てから行うため、「急に職場に電話がかかってくる」ことがない。さらに「はじめてのアコム」と呼ばれるように初めてカードローンに申し込む人から選ばれやすいことから、消費者金融の中では審査通過率が最も高く、審査面でもおすすめ。

※情報元:マンスリーレポート|IR情報|アコム株式会社(三菱UFJフィナンシャル・グループ) |

| 会社名 | おすすめポイント |

|

プロミスは融資スピードが早く最短3分!また無利息期間も「契約日」ではなく「借入日」が起点となるので、無駄に日数を消化してしまう可能性が低い。契約だけしておいて、必要な時にお金を借りればその時点から30日間無利息で借りられる。

|

| 会社名 | おすすめポイント |

|

アイフルも原則として、勤務先への電話連絡なし申込時に勤務先への電話連絡を行わない。さらに融資スピードが速く、申し込みから借入までは最短18分。電話連絡がないため、土日でも審査が進む可能性が高い。急いでいる人におすすめ。

|

| 会社名 | おすすめポイント |

|

銀行が提供しているカードローンは消費者金融と異なり、貸金業法の影響を受けない。そのため消費者金融とは審査が若干異なる。例えば複数の消費者金融との契約が原因で審査に落ちた場合でも、銀行カードローンなら通過できる可能性もある。もちろん非auユーザー、じぶん銀行口座を持っていなくても利用可能。また、今なら新規契約で1,000円相当のPontaがもらえる。

|

即日融資カードローン

即日融資カードローン 専業主婦でも借りられる

専業主婦でも借りられる 低金利が魅力のカードローン

低金利が魅力のカードローン 無利息期間があるカードローン

無利息期間があるカードローン 大口融資可能なカードローン

大口融資可能なカードローン ローンを一本化!おまとめローン

ローンを一本化!おまとめローン 安心の銀行系カードローン

安心の銀行系カードローン 収入証明不要のカードローン

収入証明不要のカードローン 来店不要のカードローン

来店不要のカードローン 初心者でも安心のカードローン

初心者でも安心のカードローン おすすめ学生ローン

おすすめ学生ローン パート・アルバイトOK

パート・アルバイトOK 総量規制対象外のカードローン

総量規制対象外のカードローン WEB・スマホだけで申込OK

WEB・スマホだけで申込OK 在籍確認電話がないカードローン

在籍確認電話がないカードローン

1万円借りる

1万円借りる 10万円借りる

10万円借りる 50万円借りる

50万円借りる 100万円借りる

100万円借りる