カードローンどこがいい?初めて借りるのにおすすめな会社を紹介!カードローンは返済計画から逆算して選ぼう

クレジットカードは申し込む会社によって特典内容が結構変わってきます。一方でカードローンは、どの会社に申し込んでもそんなに違いはありません。多少の違いこそありますが、あまり差はないので結論を言えば「どの会社に申し込んでもOK」です。

とはいえ、その「多少の違い」を知っておくことで納得して会社を選ぶことができるでしょう。なので「納得して選びたい」という人はぜひこの記事に目を通してみてください。長い記事だけど、目次を見るだけでも役立つと思います。

目次

おすすめカードローン3選

暮らしの達人では、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

カードローンどこがいい?初めて借りる人におすすめする会社

これから初めてカードローンに申し込むなら、おすすめするのはアコム・アイフル・プロミス・レイクの4つです。

これらの会社は「大手消費者金融」と呼ばれます。いずれも昔からある会社なので、聞いたことあるはずです。

一方で「悪い噂」を耳にしたこともあると思います。詳しくは後述しますが、確かに悪いことをしていた過去もありますが、今や買収によって名前はそのままに新しい会社に生まれ変わってるので、心配いりません。

関係ないけど、ビッグモーターも「ウィーカーズ」になって、良い会社に生まれ変われると良いですね。

補足の達人

ではこの4社の特徴をそれぞれ紹介していきます。冒頭の通り、基本的にはほぼ同じサービス内容なので、見出しに記載している各特徴を確認して自分に合ってると思ったものを選ぶと良いでしょう。

| 業者 | 金利 | 無利息期間 | 審査時間※ | 在籍確認 |

|---|---|---|---|---|

詳細はこちら |

2.5%~18.0% | 借入日の翌日から30日間 | 最短15秒 | 原則電話連絡なし 同意なしでの電話連絡なし |

詳細はこちら |

2.4%~17.9% | 契約日の翌日から30日間 | 最短20分 | 原則電話連絡なし 同意なしでの電話連絡なし |

詳細はこちら |

3.0%~18.0% | 契約日の翌日から30日間 | 最短18分 | 原則電話連絡なし 同意なしでの電話連絡なし |

詳細はこちら |

4.5%~18.0% | 契約日の翌日から60/180日間 | 最短15秒 | 原則電話連絡なし 同意なしでの電話連絡なし |

詳細はこちら |

3.0%~18.0% | なし | 最短15分 | 原則電話連絡なし 同意なしでの電話連絡なし |

※:申込の曜日、時間帯によっては翌日以降の取扱となる場合があります

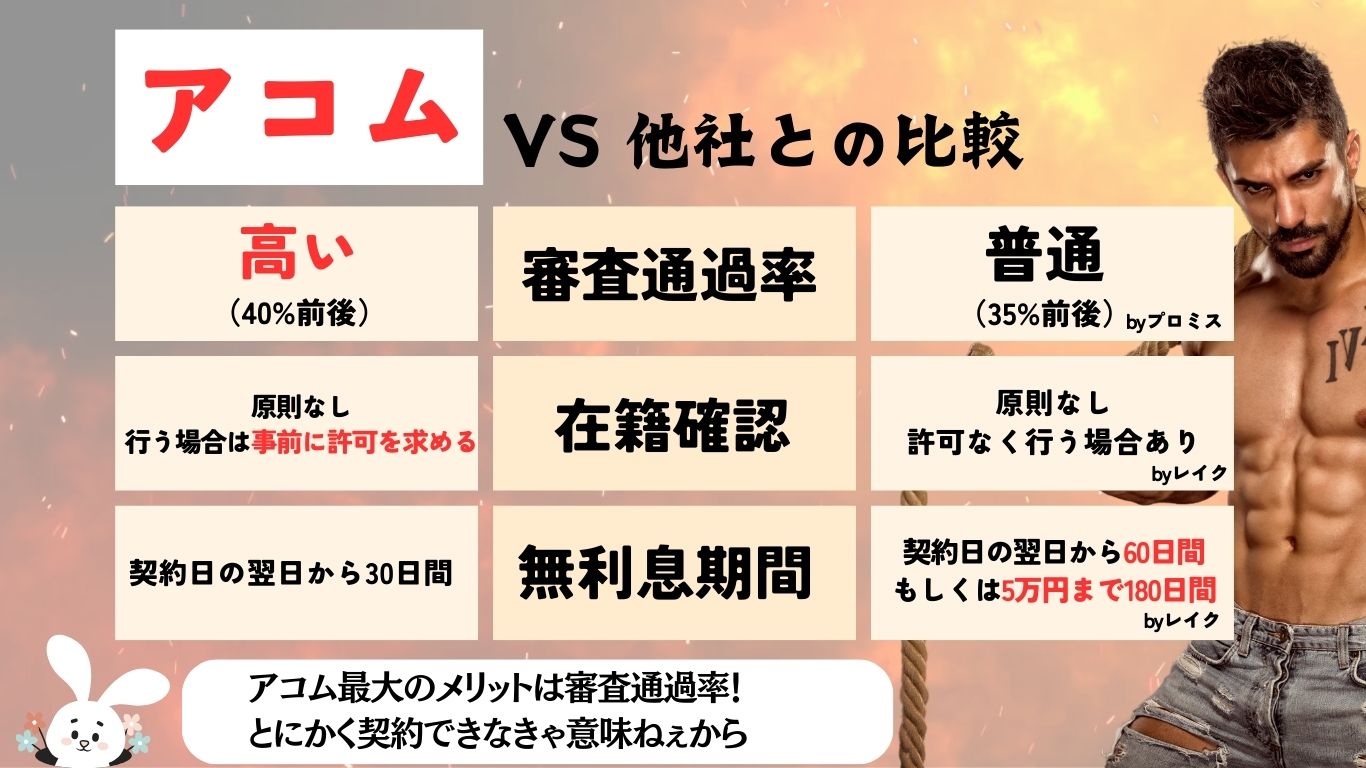

アコム:審査通過率が高い!審査が不安ならコレ

※情報元:マンスリーレポート|IR情報|アコム株式会社(三菱UFJフィナンシャル・グループ)

※アコムは「はじめてのアコム」というように一社目のカードローンに選ばれることが多いので審査通過率が高いようです。

\審査通過率が高い!審査が不安ならコレ/

※情報元:マンスリーレポート|IR情報|アコム株式会社(三菱UFJフィナンシャル・グループ)

※アコムは「はじめてのアコム」というように一社目のカードローンに選ばれることが多いので審査通過率が高いようです。

初めてカードローンに申し込むのなら、審査通過率が高いアコムをおすすめします。審査通過率とは申し込み件数と契約に至った件数の割合のことです。各社定期的にこの数値を公表していて、比較するとアコムは常に高いことがわかります。

| 会社名 | 1月 | 2月 | 3月 | 4月 |

|---|---|---|---|---|

詳細はこちら |

37.1% | 39.2% | 39.1% | 39.8% |

詳細はこちら |

非公表 (2024年12月の38.8%が最新データ) |

|||

詳細はこちら |

30.1% | 30.6% | 31.0% | 未発表 |

詳細はこちら |

非公表 (2023年6月の26.6%が最新データ) |

|||

※データ引用元:

マンスリーレポート|IR情報|アコム株式会社(三菱UFJフィナンシャル・グループ)

月次データ|SMBCコンシューマーファイナンス株式会社

月次データ|アイフルグループ

決算関連資料 | 財務情報 | ディスクロージャー | 株式会社SBI新生銀行

アコムの数値が高い理由は、アコムが「初めてのアコム」と呼ばれるように、初めてカードローンに申し込む人から選ばれやすいからです。アコムは初めての人の人気が高いとも言えます。

| 実質年率 | 最短融資期間 | 在籍確認 |

|---|---|---|

| 2.40%~17.90% | 最短20分 | 原則電話なし |

\新規契約の翌日から30日間金利0円!/

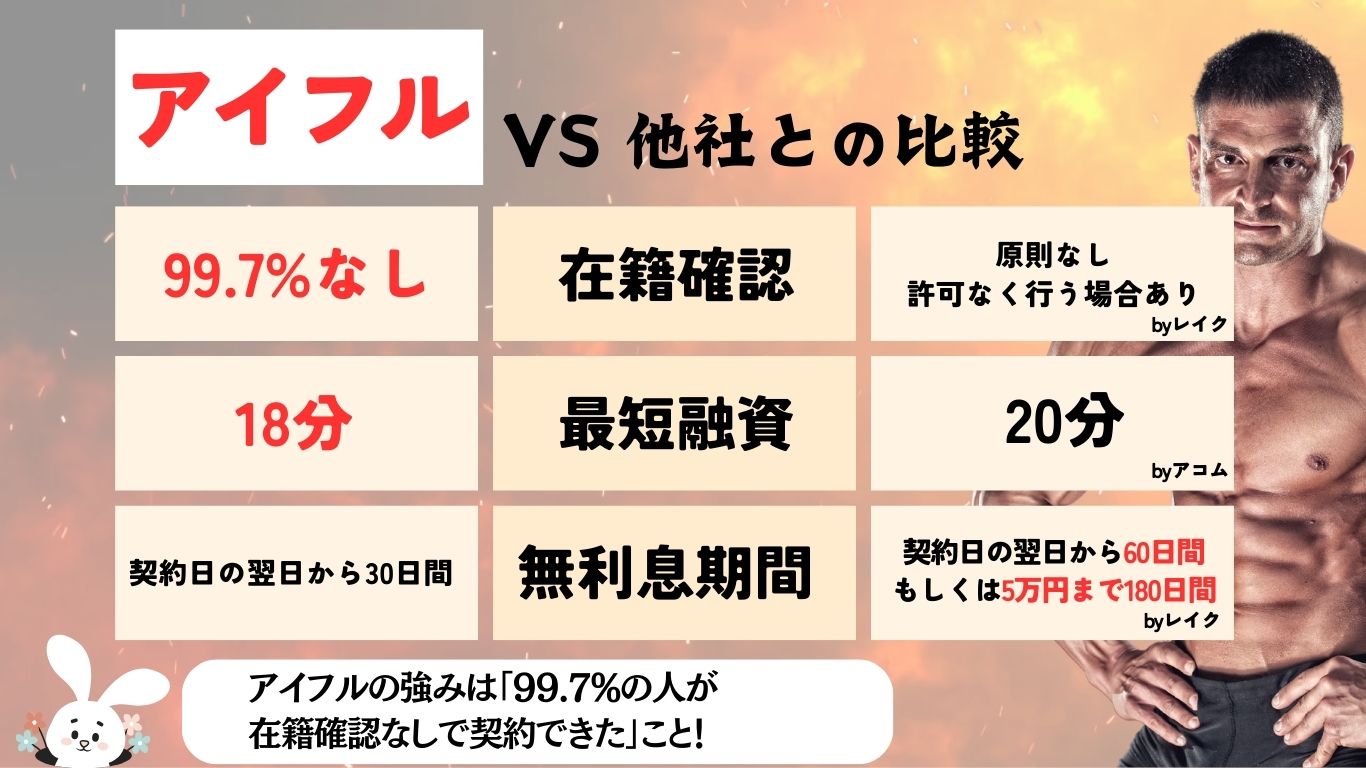

アイフル:99.7%の人が在籍確認なし!会社バレを防ぐならコレ

\原則電話連絡なし!在籍確認が不安なら/

アイフルは公式サイトにて、ある一定期間中は99.7%の人が在籍確認なしで契約できたことを宣伝しています。

カードローンは申し込み時に、勤務先に本当に勤務しているのかを確認するために電話をかけます。このせいで、勤務先にお金を借りようとしていることがバレる原因にもなります。

しかしアイフルは原則としてこれを行っておらず、万が一行う際にも事前に許可を得ると明言しています。

お申込みの際に自宅・勤務先へのご連絡は行っておりません。

在籍確認が必要な場合でも、お客様の同意をいただかない限り実施いたしません。実際、99.1%のお客様には、 電話での在籍確認を実施しておりません。

引用元:申込みの時に、自宅や勤務先(在籍確認)へ確認の電話がかかってきますか? - アイフル よくある質問(2025年06月19日取得)

したがって、絶対に会社バレを避けたいなら、99.7%の人が在籍確認なしで契約できたアイフルを利用するべきでしょう。

| 実質年率 | 最短融資期間 | 在籍確認 |

|---|---|---|

| 3.0%~18.0% | 最短18分 | 原則電話なし |

はじめてアイフルとの契約で、契約日の翌日から30日間金利0円が適用!

キャンペーン期日:未定

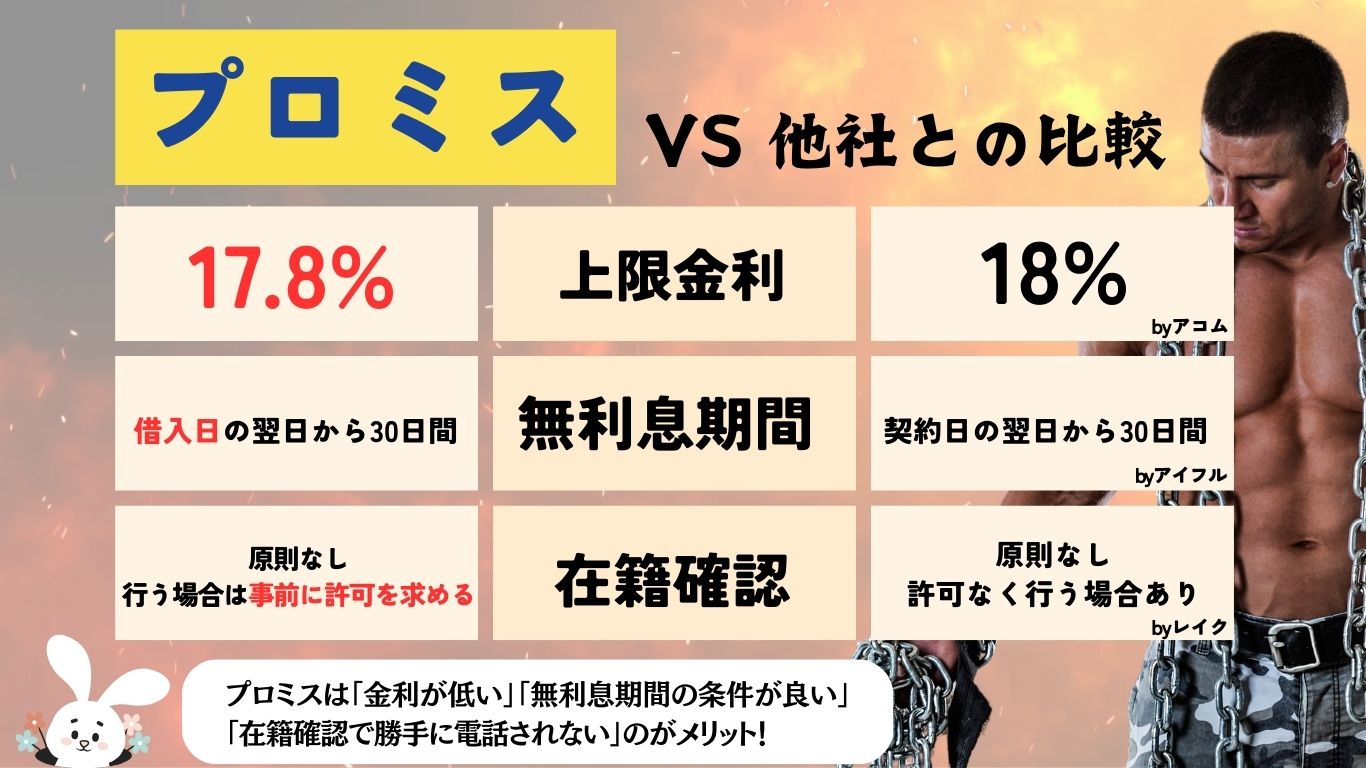

プロミス:最短3分融資

\最短3分で借りれる!/

プロミスは最短で申し込みから3分で融資を受けられます。とにかく早くお金を借りたい!という人にもおすすめします。

今日中にお金を借りたい人へ!契約方法・何時まで・審査対策を解説!

| 実質年率 | 最短融資期間 | 在籍確認 |

|---|---|---|

| 2.5%~18.0% | 最短3分 | 原則電話なし |

プロミスとの初契約のうえ、メールアドレスの登録と申し込み時に「プロミスのホームページにて書面(Web明細)を確認」の選択をすると、初回借入日の翌日から30日間金利0円が適用!さらにVポイント獲得メニュー達成前にプロミスアプリからVポイントの登録で1,000ポイント付与!

キャンペーン期日:未定

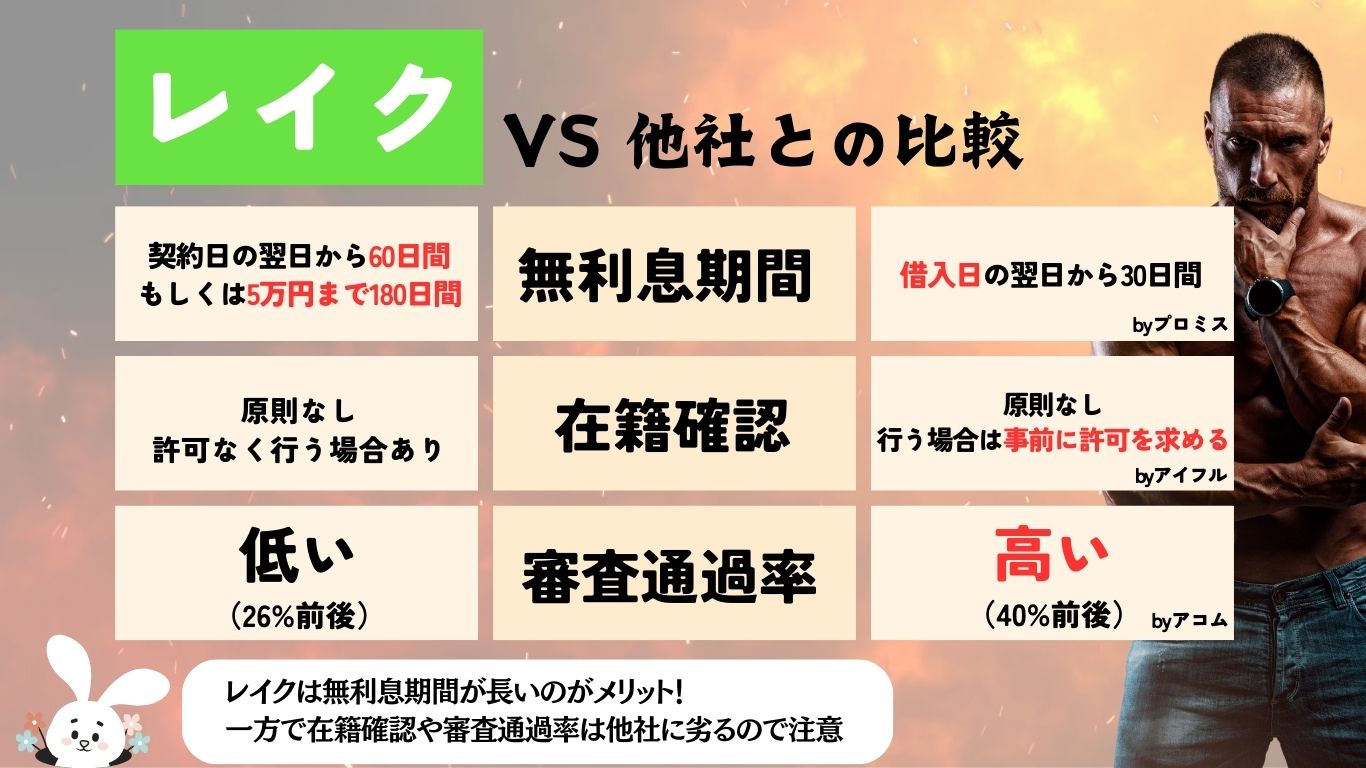

レイク:60日間無利息!60日以内に完済するならコレ

\初めての契約で60日間金利0円!/

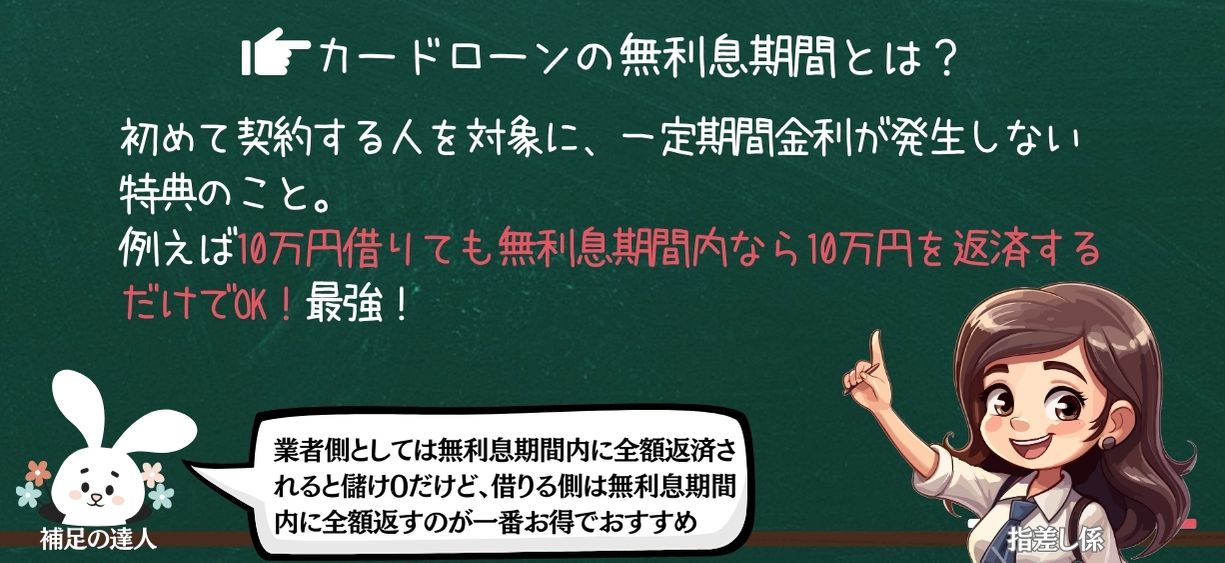

後ほど解説していきますが、大手消費者金融を初めて契約すると無利息期間が適用されます。一定期間中は金利が適用されないというめちゃくちゃ優れた特典です。

この期間は30日間のことが多いのですが、レイクは60日間と、他社の2倍あります。例えば20万円借りた場合、60日以内なら20万円をそのまま返済するだけで済みます。少額の借入の際にはレイクがめちゃくちゃおすすめです。

ちなみに60日間じゃなくて180日間無利息を選ぶこともできるけど、この場合借入金額の5万円までなので注意。

補足の達人

| 実質年率 | 最短融資期間 | 在籍確認 |

|---|---|---|

| 4.5%~18.0% | 最短で申込当日 | あり, 不要, 不要, 原則なし, 原則電話なし, 原則電話なし, 不要, 原則電話なし |

レイクとの初契約で、初回契約日の翌日から60日間または5万円まで180日間無利息が適用!

キャンペーン期日:未定

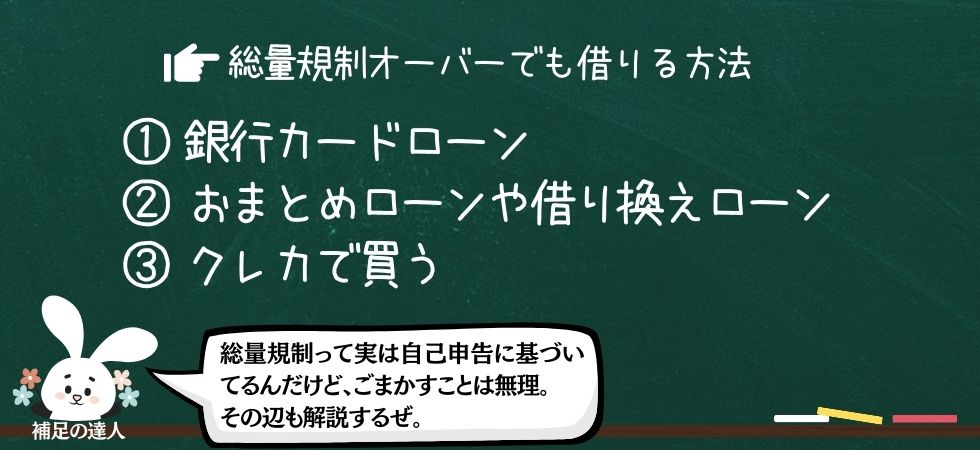

銀行よりも消費者金融をおすすめする理由

カードローンには大きく分けて、消費者金融カードローンと銀行カードローンの2つがあります。先に紹介した4社は消費者金融カードローンであり、初めて申し込むならこちらをおすす目めします。

銀行カードローンも決して悪いものではないのですが、比較すると消費者金融の方が優れているポイントが3つあります。それぞれ解説していきます。

| 項目 | 銀行 | 消費者金融 |

|---|---|---|

| 金利目安 | 13〜15% | 18% |

| 審査難易度 | 高い | 低い |

| 最短即日融資 | 不可が多い | 可能 |

| 総量規制 | 対象外 | 対象 |

| 無利息期間 | ないことが多い | あることが多い |

金利が高いが無利息期間がある

消費者金融カードローンの上限金利は18%がほとんどです。一方で銀行の場合、14%台のところもあります。

単純に数字だけで比較する場合、銀行カードローンで借りた方が有利です。しかし消費者金融は初めて借りる場合に無利息期間が適用されます。つまり金利0%です。

だいたい1年以内で返済できる計画の場合、無利息期間がある消費者金融の方が、銀行よりも利息を抑えることが可能です。

審査が厳しくない

銀行カードローンは金利が低い分、審査が厳しくなります。一方で消費者金融は安定した収入さえ得ていれば審査に通ることは難しくありません。

余談ですが、銀行はカードローンの申し込みにあたって、口座開設しなければいけないケースもあります。そうなると時間もかかるし面倒です。消費者金融の場合はそういった手間がありません。

在籍確認なし&カードレスが当たり前に

大手消費者金融では在籍確認原則なし、郵送物なしのカードレス契約が当たり前です。

しかし銀行の場合、いまだに在籍確認あり&郵送物ありが主流です。もちろん、例えば「イオン銀行」から郵送物が届いたとしても、それをみた人が「この人イオン銀行からお金を借りているな」と、必ずしも気づくわけではないでしょう。

とはいえ、在籍確認も郵送物も、ないならない方が良いし、便利です。

クレジットカードのキャッシングとカードローンの違い

お金を借りる方法としては、カードローン以外にもクレジットカードにキャッシング枠をつける方法があります。例えば楽天カードを持っている場合、楽天カードを使ってお金を借りることもできます。

こうしたクレジットカードによるキャッシングとカードローンを比較した場合、やはり無利息期間があるカードローンの方が有利ですが、すでにクレジットカードを持っている場合、そちらでキャッシングするのも悪くない選択肢だと言えます。その理由を解説していきます。

クレジットカードは契約から融資まで時間がかかる

融資スピードで言えばカードローンの方が優れています。クレジットカードでキャッシングする場合、カードが手元に届くまで待たなければいけません。そのため、申し込みから1週間程度はお金を借りることができません。

クレジットカードはショッピングとキャッシングの2つの審査を受ける必要がある

クレジットカードはあくまでもおまけとしてキャッシング機能がある位置付けです。したがって、まずクレジットカードの審査に通らなくてはいけません。その上で、キャッシングの審査にも通るとキャッシングを利用できるようになります。

万が一「クレジットカードの審査はOKだけどキャッシングの審査はNG」となった場合でも、申し込みをキャンセルできません。キャッシングのできないクレジットカードが届くので、無駄です。

金利はクレジットカードの方が低い

クレジットカードのキャッシングだと金利は14%台が一般的です。なので金利で比較するとクレジットカードのキャッシングの方が優れています。

しかし、消費者金融のような無利息期間はありません。なので1年以内で返済できる計画なんらば、やはり消費者金融の方が実質的な負担が軽く済みます。

消費者金融は安全?今やどの会社もコンプラ重視!取り立てもない

消費者金融と聞くと、怖いお兄さんが取り立てに来るようなイメージがあると思います。

しかし、例えばプロミスは三井住友フィナンシャルグループに属しているし、アコムは三菱UFJフィナンシャル・グループ所属です。

もしも反社会的勢力との繋がりがあれば、グループ全体に打撃を与えます。だからこそ、今や大手消費者金融はめちゃくちゃクリーンで安全です。

また、消費者金融が悪さをしないよう、法律面でも度々規制が強化されてきました。例えば「夜間の取り立て禁止」「年収の1/3を超える貸付禁止」「上限金利の設定」などなど、利用者を守るルールが制定されています。

ちなみにこうした法律を無視して運営しているのがヤミ金です。ヤミ金はウシジマくんの世界そのままで、普通に反社です。利用してはいけません。

目安:返済計画から逆算してどこがいいか決めよう

大手消費者金融カードローンは、金利が高い代わりに初めて利用する場合に無利息期間が適用されます。この特典がめちゃくちゃ強力なので、「月々いくらずつ返済するか」を考えて、さらに「どれくらいの期間で返済できるか」を計算し、その期間に応じて会社を選ぶことをおすすめします。

例えば15万円借りて毎月2万円ずつ返済する場合、全額払い終えるにはだいたい9ヶ月かかると計算できます。プロミスの公式サイトでシミュレーションできるので、活用すると良いよ。

補足の達人

1年以上かけて返済予定:銀行カードローンがおすすめ

完済に1年以上かかる場合、銀行カードローン、あるいはクレジットカードでのキャッシングがおすすめです。

1年以上かかるケースでは、さすがに無利息期間がある消費者金融よりも、元々金利が低いところで借りる方がお得です。シンプルに金利で比較し、最も低いところで借りると良いでしょう。

1年以内に返済予定:レイクがおすすめ

だいたい1年以内には返済できる場合、無利息期間が60日間と長いレイクがおすすめです。なお、先にも紹介しましたがレイクは無利息期間60日と180日から選択できます。180日の場合は借入額の5万円までが適用となります。180日の方が期間が長いのですが、5万円以下で借りる場合以外ではおすすめしません。

半年以内に返済予定:アコム・アイフル・プロミスがおすすめ

だいたい半年以内くらいで返済できる予定なら、アコム・アイフル・プロミスのいずれかがおすすめです。

これらの会社はレイクと違って、いずれも勝手に勤務先に電話することがありません。

勤務先に在籍確認の電話がかかってきますか?

原則、実施しません。

カードローンやクレジットカードの審査で、原則、勤務先へ在籍確認の電話はせず書面やご申告内容での確認を実施します。

※もし勤務先への電話確認が必要となる場合でも、お客さまの同意を得ずに実施することはありませんので、ご安心ください。

引用元:【アコム公式FAQ】カードローンの審査で勤務先に在籍確認の電話はかかってきますか?|カードローン・キャッシングならアコム(2024年04月02日取得)

原則、お勤め先にはお電話いたしません。

また、審査状況によりお電話が必要な場合でも、お客さまの承諾を得ずにおかけすることはありません。実際に、98%のお客さまにはお勤め先への電話はおかけしておりません。

引用元:Webなら最短3分で融資可能!※状況によりご希望に添えない場合がございます|プロミス(2025年03月17日取得)

お申込みの際に自宅・勤務先へのご連絡は行っておりません。

在籍確認が必要な場合でも、お客様の同意をいただかない限り実施いたしません。実際、99.1%のお客様には、 電話での在籍確認を実施しておりません。

引用元:申込みの時に、自宅や勤務先(在籍確認)へ確認の電話がかかってきますか? - アイフル よくある質問(2025年06月19日取得)

消費者金融カードローンでお金を借りる方法

消費者金融でお金を借りる際の主な流れを紹介していきます。

公式サイト・アプリから申し込む

まずは公式サイトまたはアプリから申し込みを行います。以前は無人契約機等で手続きする必要がありましたが、今は全てオンラインで完結するのが当たり前です。

必要な書類は免許証などの本人確認書類のみです。

審査通過後に振り込みやATMでお金を借りる

申し込みが完了すると審査が行われます。審査に通ることができると、いくらまで借りれるかが決まります。この時、審査結果によっては希望額まで借りられないこともあります。

審査に落ちてしまった場合でも、その旨連絡がきます。なお、審査に落ちた理由は教えてくれません。

審査に通過できたら、借り入れを行いましょう。会員ページから振り込みを依頼するか、スマホアプリを使ってコンビニATMで引き出すことでお金を借りることができます。

振込は手数料無料だけど、コンビニATMだとATM手数料がかかります!

補足の達人

返済は口座引き落とし+余裕があれば都度振り込み

お金を借りたら返済を行います。

返済は毎月、指定した銀行口座から引き落とされていきます。クレジットカードの利用と同じです。

前倒しで返済することも可能です。その場合、ATMで返済したり、指定の銀行口座に入金したりします。消費者金融は金利が高いので、余裕がある際にはバンバン前倒しで返済することをおすすめします。

任意返済とか繰上返済と呼ばれます。

補足の達人

カードローンで絶対NGなこと

最後に、カードローンの利用にあたって避けるべきことを紹介していきます。

申し込み時に嘘をつく

当たり前ですが、嘘をついて申し込むのはやめましょう。バレたら強制解約になるし、悪質な場合は詐欺で訴えられます。

また、そもそも嘘をつけばバレます。カードローン会社は審査に当たって、さまざまな個人商法がまとまっている個人使用情報を確認します。それによって嘘がバレます。さらに長年培ってきた大量の顧客のデータがあるため、そこから大きく外れてしまうと怪しまれます。

長期間滞納する

長期間滞納してしまうと、その履歴が個人信用情報に残ります。例えばアコムで長期間滞納すると、その情報が残るため、アイフルやプロミスなど、他の会社で申し込む際にも審査に落ちてしまいます。

しかもその影響はカードローンだけでなく、クレジットカードや、住宅ローン、自動車ローンなどの各種ローンにまで及びます。影響が大きいので、長期間の滞納は絶対に避けましょう。

だいたい61日、もしくは3ヶ月以上滞納すると履歴が残ってしまいます。

補足の達人

複数の会社から借りる

複数の会社からお金を借りている状態のことを、多重債務と呼びます。多重債務になると借金の管理が難しくなり、滞納してしまうリスクが高くなります。また、多重債務状態だといろんなローンなどの審査に通りにくくなります。

万が一複数者から借りてしまった場合、おまとめローンなどで整理すると良いでしょう。

おすすめカードローンまとめ

| 会社名 | おすすめポイント |

|---|---|

|

アコムは原則、勤務先への在籍確認の電話連絡なしを明言している。もし電話が必要になった場合でも必ず利用者の同意を得てから行うため、「急に職場に電話がかかってくる」ことがない。さらに「はじめてのアコム」と呼ばれるように初めてカードローンに申し込む人から選ばれやすいことから、消費者金融の中では審査通過率が最も高く、審査面でもおすすめ。

※情報元:マンスリーレポート|IR情報|アコム株式会社(三菱UFJフィナンシャル・グループ) |

| 会社名 | おすすめポイント |

|

プロミスは融資スピードが早く最短3分!また無利息期間も「契約日」ではなく「借入日」が起点となるので、無駄に日数を消化してしまう可能性が低い。契約だけしておいて、必要な時にお金を借りればその時点から30日間無利息で借りられる。

|

| 会社名 | おすすめポイント |

|

アイフルも原則として、勤務先への電話連絡なし申込時に勤務先への電話連絡を行わない。さらに融資スピードが速く、申し込みから借入までは最短18分。電話連絡がないため、土日でも審査が進む可能性が高い。急いでいる人におすすめ。

|

| 会社名 | おすすめポイント |

|

銀行が提供しているカードローンは消費者金融と異なり、貸金業法の影響を受けない。そのため消費者金融とは審査が若干異なる。例えば複数の消費者金融との契約が原因で審査に落ちた場合でも、銀行カードローンなら通過できる可能性もある。もちろん非auユーザー、じぶん銀行口座を持っていなくても利用可能。また、今なら新規契約で1,000円相当のPontaがもらえる。

|

即日融資カードローン

即日融資カードローン 専業主婦でも借りられる

専業主婦でも借りられる 低金利が魅力のカードローン

低金利が魅力のカードローン 無利息期間があるカードローン

無利息期間があるカードローン 大口融資可能なカードローン

大口融資可能なカードローン ローンを一本化!おまとめローン

ローンを一本化!おまとめローン 安心の銀行系カードローン

安心の銀行系カードローン 収入証明不要のカードローン

収入証明不要のカードローン 来店不要のカードローン

来店不要のカードローン 初心者でも安心のカードローン

初心者でも安心のカードローン おすすめ学生ローン

おすすめ学生ローン パート・アルバイトOK

パート・アルバイトOK 総量規制対象外のカードローン

総量規制対象外のカードローン WEB・スマホだけで申込OK

WEB・スマホだけで申込OK 在籍確認電話がないカードローン

在籍確認電話がないカードローン

1万円借りる

1万円借りる 10万円借りる

10万円借りる 50万円借りる

50万円借りる 100万円借りる

100万円借りる

「どのカードローン会社を選ぶべきか?」という目線で詳しく解説していきます!

補足の達人