消費者金融のデメリットまとめ!しかし消費者金融にはそれ以上の魅力がある

この記事では消費者金融のデメリットを解説しています。しかし記事後半でも解説しますが、消費者金融にはデメリットを上回る魅力があるため、お金に困ったら消費者金融の利用を検討するのは悪いことではありません。むしろ賢く使うことで、自分に有利に借入を行うこともできます。

| 業者 | 金利 | 無利息期間 | 審査時間※ | 在籍確認 |

|---|---|---|---|---|

詳細はこちら |

2.5%~18.0% | 借入日の翌日から30日間 | 最短15秒 | 原則電話連絡なし 同意なしでの電話連絡なし |

詳細はこちら |

2.4%~17.9% | 契約日の翌日から30日間 | 最短20分 | 原則電話連絡なし 同意なしでの電話連絡なし |

詳細はこちら |

3.0%~18.0% | 契約日の翌日から30日間 | 最短18分 | 原則電話連絡なし 同意なしでの電話連絡なし |

詳細はこちら |

4.5%~18.0% | 契約日の翌日から60/180日間 | 最短15秒 | 原則電話連絡なし 同意なしでの電話連絡なし |

詳細はこちら |

3.0%~18.0% | なし | 最短15分 | 原則電話連絡なし 同意なしでの電話連絡なし |

※:申込の曜日、時間帯によっては翌日以降の取扱となる場合があります

目次

おすすめカードローン3選

暮らしの達人では、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

消費者金融のデメリットまとめ

お金を借りる手段はいくつがあり、消費者金融に限らず銀行や公的融資、個人間のものなど色々あります。それらの借入手段と消費者金融を比較した時に、デメリットと言えるのはここに紹介する2点だけです。

銀行カードローンと比較すると金利が高い

キャッシングと言えば、消費者金融か銀行(銀行カードローン)になります。それらを比較すると、消費者金融のほうが金利が高いことは事実です。金利が高くなると、当然返済する利息も大きくなるので条件的には悪いことになります。

ちなみに金利を比較する場合は、最高金利をチェックしてください。基本的に初回の利用については、最高金利が設定されるからです。

まずは消費者金融大手の最高金利を確認してみましょう。アイフルは年18.0%でありアコムも年18.0%、レイクALSAも18.0%でありSMBCモビット、プロミスも18.0%です。以上のように、消費者金融の最高金利は年18.0%ほどに設定されているのです。

次に、主な銀行カードローンの最高金利を確認してみましょう。楽天銀行スーパーローンは年14.5%であり、みずほ銀行カードローンは14.0%です。三菱UFJ銀行カードローン バンクイックは14.6%であり三井住友銀行 カードローンは14.5%になります。年15.0%を切ってくるところが多い印象ですが、オリックス銀行カードローンは17.8%ですしauじぶん銀行カードローンは17.5%です。つまり消費者金融とほとんど変わらない最高金利を設定しているところも…。

さすがに年15.0%と年18.0%であると、高額利用や長期利用の場合は返済額に大きな差が生まれます。しかし1.0%未満の差であると、実質的にはほとんど変わらないことも確かです。

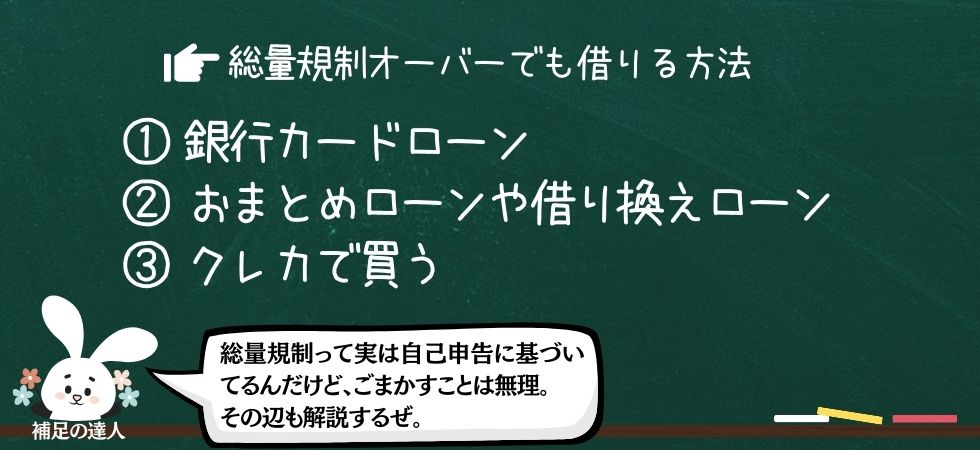

総量規制があるので借入額に上限がある

消費者金融は貸金業法が適用されるため、総量規制の対象となります。総量規制とは貸金業者から借りられるお金の総額の上限を規制する法律であり、年収の3分の1を超える貸付はできない、というもの。つま利用者から見ると、年収の3分の1を超える申し込みはできないことになります。あなたの年収が300万円であれば100万円が限度となり、450万円であれば150万円が限度ということに。

総量規制は過剰な融資を規制し多重債務者を救済することを目的として制定されました。施行されたことで、5社以上の貸金業者から借りている多重債務者は約100万人も減少したと言われています。個人的な破産に関してはピークの2004年と比較すると3分の1以下になるなど、大きな成果を上げていることも事実です。

総量規制があることで、一定額以上の融資を希望すると収入を証明する必要も出てきました。融資の申込み時に希望額が50万円を超えるケース、他社との借入合計額が100万円を超えるケースのいずれかに該当する場合は収入証明書の提出が必要になるなど、面倒な手続きが増えていることも事実です。

一方銀行は貸金業法の対象外であるため、年収の3分の1を超える融資は可能です。とはいえ、銀行も貸し過ぎを避けるために自主的に総量規制を設ける場合もあります。

借入額については、消費者金融であろうと銀行であろうと審査の上で決定します。返済能力が高いと判断されれば高額の融資も可能ですし、返済能力が低いと判断されれば少額しか融資してもらえなかったり審査で落とされたりする可能性があるのは同じこと。したがって、総量規制の対象または対象外による実質的な大きな差はない、と言っても過言ではありません。

消費者金融だけではないが弁えるべきデメリット

次に紹介する3つは消費者金融だけに言えることではなく、銀行融資にも共通することになります。お金を借りること自体に関わることなので、融資の申込みを検討している人は要チェックです。

無職の人は利用することができない

業者と契約するためには審査に通る必要があります。その際に無職であると、ほぼ100%の確立で審査に通りません。

消費者金融だけではなく銀行カードローンやクレジットカードなど、それらキャッシングに関わるものは審査で返済能力の有無を確認されるわけです。返済能力は主に収入で確認されるわけですが、その収入自体がなければ実質的にも支払いができないと判断されます。

また総量規制もこちらには密接に関わります。総量規制では年収の3分の1を超える融資はできないとするものであり、無職であり無収入であれば年収の3分の1も何もありません。特に消費者金融の場合は、法律上、無職の人に対する融資はできないのです。

消費者金融のアイフルの公式ホームページのQ&Aコーナーでは、以下のようが記載があります。

「Q.無職でも契約は可能ですか? A.お仕事(パート・アルバイト可)をはじめられた後、お申込みいただけます。」

要するに、非正規雇用でも良いので収入を得てから申し込むように、と述べています。

銀行の場合は総量規制の対象外なので、専業主婦など無収入で借りられる可能性も法律上ではゼロではありません。ただ、お話したとおりに消費者金融とほぼ同じような基準を自主的に設けていることがほとんどです。銀行カードローンの利用条件の中に「収入があること」と明記しているケースも出てきました。

現状で無職で融資を受けたいと考えている方は、まずは週に1回でも良いのでアルバイト・パートを始めるべきです。収入を得てから申し込めば、消費者金融だろうと銀行カードローンであろうと審査に通過できるようになるでしょう。

借金への意識が変化する

審査に通って融資が受けられるようになると、お金がない時にも「借りれば良い」と考えてしまいます。借入のハードルが下がり、物欲のためにキャッシングしてしまう可能性もあります。

結果として出費が増えてしまい、金利の支払いで生活が困難になる恐れあるので要注意です。

特に注意したいのが、消費者金融や銀行カードローンなどの利用可能枠(借入限度額)と呼ばれる設定です。住宅ローンや自動車ローンなどの目的別ローンと呼ばれるものは、基本的に1回の審査につき1回の融資となります。追加でお金を借りたい場合は、再度手続きをして申し込みをしなければなりません。一方のキャッシングと呼ばれるサービスは、融資可能枠の範囲内であれば何度でも借入可能です。また返済したものは再び枠が復活するので、仮に50万円の借入限度額でも、気がついてみたら累計で数百万円借りていた、なんてことも少なくありません。

利用可能枠の範囲内であれば半永久的に借入できるので、心のどこかに甘えが生まれてしまうのも事実。「今月はきついけど借りられるから、買っちゃえ」なんて気持ちが出てくることもあるでしょう。

キャッシングを利用するのであれば、必要最低限の利用にとどめ、余裕がある場合は繰り上げ返済を利用するなど短期間で完済するよう心がけましょう。ダラダラと長期間利用し続けると、借金生活から抜けられなくなりますよ。

返済が滞ると様々な悪影響が出る

返済期日および返済額を守っているのであれば、特に大きな影響はありません。

しかし消費者金融や銀行カードローンの支払いに滞ると、今後の生活に大きな影響を及ぼす可能性があります。特に注意したいのが、61日もしくは3ヶ月以上の滞納です。その期間以上の延滞をすると、個人信用情報に滞納情報が記録されてしまい、いわゆるブラックリスト入りしてしまうのです。

ブラックリストに入るとキャッシングやローンばかりではなく、スマホの分割契約など様々な審査で落ちるようになります。当然、住宅ローンや自動車ローンも組めなくなるので、人生計画がが大きく崩れることに。

ブラックリストに入らない短期的な返済の遅れに関しても、影響がないわけではありません。個人信用情報にはクレジットヒストリーと呼ばれる、毎月の返済情報が記されている項目もあるからです。クレジットヒストリーは約2年分が掲載されており、返済が遅れたりすると、バッチリと記録されてしまいます。2年以内に複数回の返済の遅れがあると、契約通りに返してくれない可能性がある、と判断されてしまい、審査で不利になるのです。

滞納になる前に、まずは返済計画をしっかりと立てましょう。そして返済可能な額を超える借入れはしないことです。またどうしても滞納する場合は、前もって業者側に連絡を入れておきましょう。場合によっては、金利の支払いだけで対応してくれる可能性もあります。だからといって永久に待ってくれるわけではないので、返済の目処は早めに付けなければなりません。

ちなみに過去に自己破産や任意整理などの債務整理をした経験がある方もブラックリスト入りをしているので、しばらくは審査に通過できません。債務整理の時効期間は5年から10年程度とされています。その期間に到達しているのであれば、CICやJICCなどの個人信用情報機関に情報開示請求をして確認し、その上で申し込みするのがおすすめです。

それでも消費者金融をおすすめする理由

お伝えしたように消費者金融にはデメリットが有ることも確かです。しかしそれを上回るほどの魅力があることも事実。ここでは、お金に困ったら消費者金融を利用すべき理由をご紹介します。

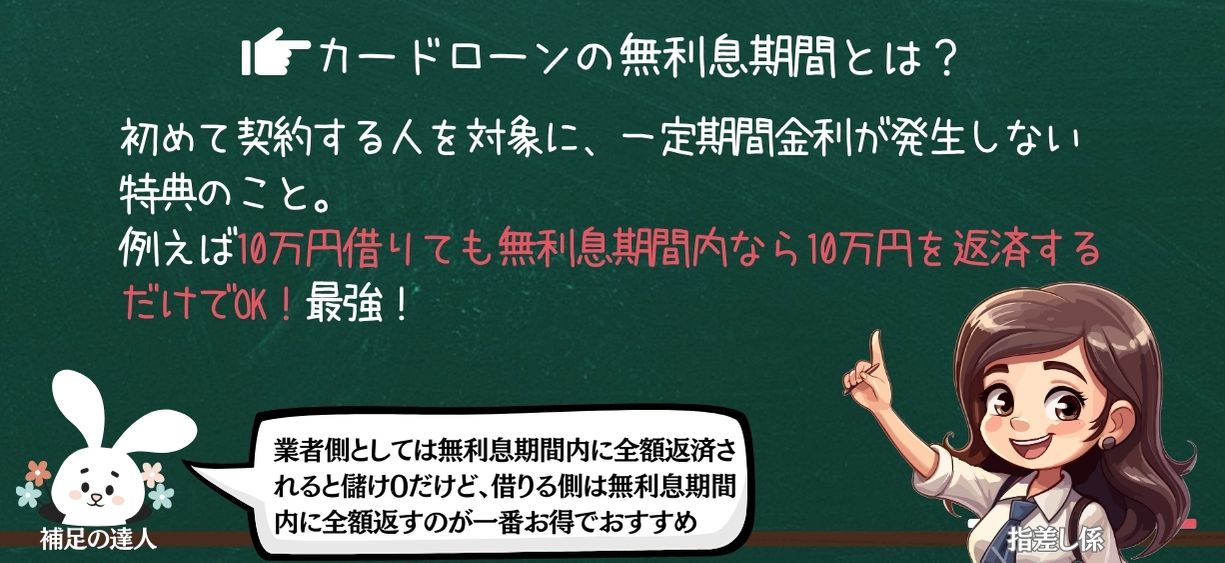

無利息期間がある

大手消費者金融の多くは、初めて契約すると30日間の無利息期間が適用されます。したがって期間内の返済ができた場合は、借りた金額を返すだけで済みます。つまり銀行カードローンと比較すると金利的には不利ですが、30日間の限定、と考えれば消費者金融のほうが圧倒的にお得になるのです。

もちろん無利息サービスには、「初回だけ」および「30日」との縛りがあります。しかし複数の業者が対応しているため、使い分けることで結果として無利息状態で何度も借入できる可能性も!まずはA社で借り入れを行い30日以内に完済。次にお金が必要になったら、B社に申込みそちらでも30日以内に完済すれば、2回も借り入れを行ったのに支払った利息はゼロに!

一方で、銀行カードローンの多くは無利息サービスに対応していません。短期間の利用に限定すれば、実は消費者金融こそが最も負担なく借入できる手段だったりするのです。

無利息期間が終了した後は、通常の金利設定になります。契約時に契約金利が伝えられているはずなので、30日以内に完済できない場合は事前に確認しておきましょう。

注意してほしいのは、返済日に遅れるケースです。返済に遅れてしまうと、無利息期間中であっても通常の金利に切り替わるのはもちろん、遅延損害金と呼ばれる通常よりも高い金利が設定されてしまいます。より多くの返済をしなければならないので、無利息期間を利用しているからといって返済日を忘れないでくださいね。

| 項目 |  詳細はこちら |

詳細はこちら |

詳細はこちら |

詳細はこちら |

|---|---|---|---|---|

| 無利息期間 | 30日間 | 30日間 | 30日間 |

|

| 開始日 | 借入日の翌日から | 契約日の翌日から | 契約日の翌日から | 契約日の翌日から |

| その他条件 | 初回契約のみ+メールアドレスの登録+WEB明細の同意 | 初回契約のみ | 初回契約のみ | 初回契約のみ |

最短即日での借入が可能で借入・返済手続きも簡単

どうしても当日中に資金が必要になることもあるでしょう。消費者金融であれば、最短で申込んだその日に融資を受けられます。このスピードは、銀行や公的融資にはないものです。

最短即日融資の流れですが、まずはパソコンかスマホを利用してネット申込みを行います。申込みフォームに個人情報であるとか、勤務先等の情報を記入して送信します。また、業者側から求められた本人確認書類などの必要書類もアプリなどを介して撮影して送信します。

各種情報と必要書類が届くと、消費者金融側は審査に入ります。個人信用情報をチェックしたり、勤務先への在籍確認を実施し、メールまたは電話によって審査結果が伝えられます。

審査に通過できた場合は契約手続きになりますが、最近ではネット上で行えるのでわざわざ無人契約機に行ったり店頭に行ったりする必要はありません。

契約が完了すると借入可能となるので、振込みを依頼すると対応してもらえることに。近年ではカードレス契約も増えており、スマホのアプリを介してコンビニATMで借入および返済ができるケースもでてきています。カードを発行してもらいたい場合は、無人契約機を利用するか郵送対応となります。

申込んだ時間等にもよりますが、以上の手続きはすべて当日中に完了可能なものです。お昼から夕方にかけての消費者金融への申込みであれば、即日融資してもらえる可能性が高いです。

銀行カードローンについても以前は即日融資に対応していました。しかし反社会勢力等への融資が問題化し、審査で警察庁のデータベースの確認を求められることに。結果、最短即日融資の対応はできなくなりました。

公的融資についてはさらにスピードが遅いです。公的融資には日本政策金融公庫や生活福祉資金貸付制度、他にも母子父子寡婦福祉資金貸付金制度など複数のものがありますが、どれも融資までには1ヶ月ほどかかるとされています。当日中に必要な資金を確保するのは不可能なので、スピードを求めている方には当然おすすめできません。

銀行カードローンよりも審査に通りやすい

一般的に、銀行カードローンの審査は厳しいとされています。一方で消費者金融は収入さえ得ていれば審査に通る可能性があるのも事実。

審査難易度と密接に結びついているのが金利とされています、銀行カードローンは金利が低く、消費者金融は金利が高く設定されています。つまり消費者金融のほうがより早く融資した資金の回収ができ利益率も高いため、審査難易度を下げられるのです。

だからといって消費者金融の審査に不安を感じている人もいるでしょう。そんな人は、業者の公式ページに訪問し、診断サービスを利用してみてください。年収・年齢・借入総額の3項目を入力するだけで審査結果の目安がわかります。良い結果が出たのであれば、自信を持って申込んでみてください。

ちなみに消費者金融の診断サービスを利用すると、年収が1万円でもあると結果が良好な事が多いです。多額の借金がある場合は悪い結果が出やすいですが、収入があり借金がない人は問題ないはずです。

おすすめの消費者金融

ではどの消費者金融からお金を借りたら良いのでしょうか?当サイトでおすすめしているのがプロミスとアイフルです。それぞれの特徴も簡単に説明するので、参考にしていただけたら幸いです。

プロミス:借入日の翌日から30日間無利息!

画像引用元:プロミス公式サイト│キャッシング新規お申込み(2021年03月02日取得)

プロミスは30日間お無利息サービスを実施しており、特に注目なのが無利息期間のスタート日です。契約日ではなく借入日の翌日から30日間の無利息がスタートするため、契約後借入を行わなければ権利を保有したままにすることも可能。たとえば、前もって審査だけ受けておき、いずれ資金が足りない状況になったら、そこで初めて無利息で融資を受ける、なんてこともできるのです。

プロミスの30日間無利息サービスの利用条件は、初めての利用であること、申込み時にメールアドレスの登録をすること、さらに書面の受け取り方法をWEB明細にすること、のみです。どれも条件としてはそれほど難しいものではないので問題ないでしょう。

またWEB完結にも対応しているため、郵送物なしにできます。カードレスでの借り入れも可能であるため、家族バレを気にされている人にもおすすめです。WEB完結の申込方法はWebから行い、審査結果はメールまたは電話で実施されます。契約時に「カード不要」を選択するとカードレスでの利用となり、郵送物無しでWEB完結となるのです。

| 実質年率 | 最短融資期間 | 総量規制 |

|---|---|---|

| 2.5%~18.0% | 最短3分 | あり |

| 新規契約での無利息期間 | ||

| 初回借入日の翌日から30日間 ※メールアドレスの登録と申し込み時に「プロミスのホームページにて書面(Web明細)を確認」の選択が必要 |

||

プロミスは無利息期間が、契約日ではなく借入日の翌日から30日間なのが魅力。他社と比較して、無利息期間をマックスに活用しやすいだろう。SMBCグループなので、三井住友銀行ATMを使った借入・返済時の手数料が無料なのも嬉しい。

アイフル:原則として勤務先への電話連絡なし!

画像引用元:キャッシングのアイフル|キャッシング、カードローン、融資なら消費者金融のアイフル(2021年03月16日取得)

アイフルも30日間の無利息サービスを実施しており、その利用条件はアイフルを初めて利用する、無担保キャッシングローン(キャッシングローン、SuLaLi、ファーストプレミアムカードローン)を利用する、の2つのみです。

アイフルは契約時に行われる在籍確認に大きな特徴があります。多くの消費者金融では、勤務先に対して電話による在籍確認を実施します。会社名ではなく個人名を名乗るなどプライバシーには配慮してくれますが、会社バレを気にされる方も少なくありません。

アイフルはその厄介な勤務先への電話による在籍確認を原則行っていません。公式サイトにも明記されているので、会社バレを避けたい方はぜひ申込んではいかがでしょうか。

プロミスと同様にアイフルでもWEB完結を実施中です。手続きはスマホ1つで行なえ、郵送物はありません。カードの郵送もありませんが、スマホアプリを利用することで、セブン銀行ATMまたはローソン銀行ATMを利用して借入れできます。

WEB完結で済ませたい場合は、カードの受け取り方法として「カードレス」を選択すればOKです。その時は口座振替の登録が必要になるため、口座情報も準備しておくと良いでしょう。

| 実質年率 | 最短融資期間 | 総量規制 |

|---|---|---|

| 3.0%~18.0% | 最短18分 | あり |

| 新規契約での無利息期間 | ||

| 契約日の翌日から30日間 | ||

アイフルは他の業者と違って、申し込み時に原則として勤務先への電話連絡を行わない。会社バレを避けたい人に最もおすすめの消費者金融と言えるだろう。WEB完結なら郵送物なしで契約することもできるので、周囲へのバレにくさは最強の業者だ。

消費者金融にもデメリットはあるが資金調達方法としては優秀

消費者金融のデメリットをご紹介しました。金利および総量規制が問題になりますが、どちらも他のキャッシングサービスと比較して大きな違いがあるわけではありません。銀行カードローンと比較されることも多いですが、実質的にほとんど差はないのです。

一方で、消費者金融には魅力があることも確か。特に30日間の異無利息サービスは是非活用したいところでしょう。期間中に完済すれば、利息はゼロ!審査難易度も銀行カードローンや公的融資よりも低いとされています。

消費者金融にもデメリットはありますが、資金調達方法としては優秀と言わざるを得ません。資金の調達方法で悩んでいる方は、消費者金融の利用を検討されてはいかがでしょうか。

おすすめカードローンまとめ

| 会社名 | おすすめポイント |

|---|---|

|

アコムは原則、勤務先への在籍確認の電話連絡なしを明言している。もし電話が必要になった場合でも必ず利用者の同意を得てから行うため、「急に職場に電話がかかってくる」ことがない。さらに「はじめてのアコム」と呼ばれるように初めてカードローンに申し込む人から選ばれやすいことから、消費者金融の中では審査通過率が最も高く、審査面でもおすすめ。

※情報元:マンスリーレポート|IR情報|アコム株式会社(三菱UFJフィナンシャル・グループ) |

| 会社名 | おすすめポイント |

|

プロミスは融資スピードが早く最短3分!また無利息期間も「契約日」ではなく「借入日」が起点となるので、無駄に日数を消化してしまう可能性が低い。契約だけしておいて、必要な時にお金を借りればその時点から30日間無利息で借りられる。

|

| 会社名 | おすすめポイント |

|

アイフルも原則として、勤務先への電話連絡なし申込時に勤務先への電話連絡を行わない。さらに融資スピードが速く、申し込みから借入までは最短18分。電話連絡がないため、土日でも審査が進む可能性が高い。急いでいる人におすすめ。

|

| 会社名 | おすすめポイント |

|

銀行が提供しているカードローンは消費者金融と異なり、貸金業法の影響を受けない。そのため消費者金融とは審査が若干異なる。例えば複数の消費者金融との契約が原因で審査に落ちた場合でも、銀行カードローンなら通過できる可能性もある。もちろん非auユーザー、じぶん銀行口座を持っていなくても利用可能。また、今なら新規契約で1,000円相当のPontaがもらえる。

|

即日融資カードローン

即日融資カードローン 専業主婦でも借りられる

専業主婦でも借りられる 低金利が魅力のカードローン

低金利が魅力のカードローン 無利息期間があるカードローン

無利息期間があるカードローン 大口融資可能なカードローン

大口融資可能なカードローン ローンを一本化!おまとめローン

ローンを一本化!おまとめローン 安心の銀行系カードローン

安心の銀行系カードローン 収入証明不要のカードローン

収入証明不要のカードローン 来店不要のカードローン

来店不要のカードローン 初心者でも安心のカードローン

初心者でも安心のカードローン おすすめ学生ローン

おすすめ学生ローン パート・アルバイトOK

パート・アルバイトOK 総量規制対象外のカードローン

総量規制対象外のカードローン WEB・スマホだけで申込OK

WEB・スマホだけで申込OK 在籍確認電話がないカードローン

在籍確認電話がないカードローン

1万円借りる

1万円借りる 10万円借りる

10万円借りる 50万円借りる

50万円借りる 100万円借りる

100万円借りる