アイフルで収入証明書出さないとどうなる?しつこいけど応じるしかない

アイフルと契約する際や契約後に収入証明書の提出を求められた場合、必ず応じる必要があります。拒否するとアイフルとの契約は打ち切りとなります。

ただし、「提出を求められないようにする」方法はあります。

| 業者 | 金利 | 無利息期間 | 審査時間※ | 在籍確認 |

|---|---|---|---|---|

詳細はこちら |

2.5%~18.0% | 借入日の翌日から30日間 | 最短15秒 | 原則電話連絡なし 同意なしでの電話連絡なし |

詳細はこちら |

2.4%~17.9% | 契約日の翌日から30日間 | 最短20分 | 原則電話連絡なし 同意なしでの電話連絡なし |

詳細はこちら |

3.0%~18.0% | 契約日の翌日から30日間 | 最短18分 | 原則電話連絡なし 同意なしでの電話連絡なし |

詳細はこちら |

4.5%~18.0% | 契約日の翌日から60/180日間 | 最短15秒 | 原則電話連絡なし 同意なしでの電話連絡なし |

詳細はこちら |

3.0%~18.0% | なし | 最短15分 | 原則電話連絡なし 同意なしでの電話連絡なし |

※:申込の曜日、時間帯によっては翌日以降の取扱となる場合があります

目次

おすすめカードローン3選

暮らしの達人では、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

アイフルで収入証明が必要になる3つのパターン

アイフルの公式ページには、収入証明書による年収確認が必要なケースがとして、以下の3つを掲載しています。

以下に該当する場合は収入証明書が必要です。

①アイフルのご利用限度額が50万円超の場合

②アイフルのご利用限度額と他の貸金業者からのお借入れの合計額が100万円を超える場合

③前回収入証明書をご提出いただいてから3年以上経過している場合定期的なご年収確認のために皆様に最新分の収入証明書のご提出をお願いしています。

登録の携帯番号へご連絡する場合もありますので、ご了承をお願いします。

※収入証明書のご提出がないことにより限度額の減額や、ご融資が停止してしまう場合もあります。

※退職された勤務先の収入証明はご提出不要です。

引用元:収入証明書の提出は必要ですか?(2025年07月01日取得)

特に引っかかりやすいのが、①の限度額が50万円を超える場合です。収入証明書を出したくないのなら、必ず希望額50万円以下で申し込みましょう。

また、他社からの借入もある場合は②についても注意しておきましょう。

「上記に該当しないお客様でも〜」とあるように、任意のタイミングで提出を求められることもあるので注意!

補足の達人

収入証明書を提出しないで無視すると利用停止や審査落ちとなる

申込時に収入証明書を出せなければ審査に落ちてしまいます。また、契約中に提出を求められて応じられなかった場合は利用が停止されます。したがって、求められた際には応じるしかありません。

収入証明書の発行は会社に相談しなくてもいい:

「収入証明書を発行するために会社に相談するのが嫌」という場合、市区町村の役場で「所得証明書」を発行してもらえば、これを収入証明書としてアイフルに提出可能です。用意するのは運転免許証などの本人確認書類と300円程度の手数料だけです。必ずしも会社を通さなくても書類を発行できるので、活用しましょう。また、直近2ヶ月分の給与明細も収入証明として使えます。

「収入証明書」にはどんな書類があるのか、アイフルの公式サイトにまとめられているので確認してみてね!

補足の達人

しつこいのはなぜ?いつまでに提出すればいい?

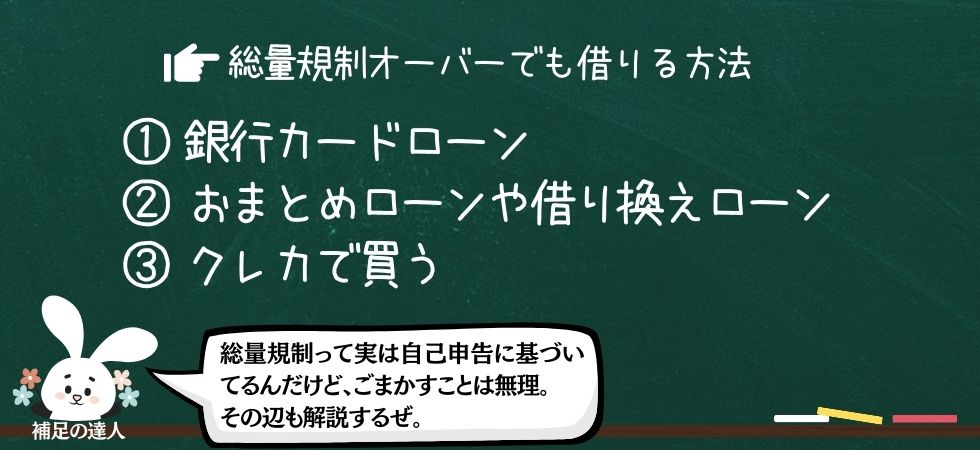

収入証明書の提出要請はしつこく行われることがあります。なぜなら、消費者金融には年収の3分の1を超えて貸し付けてはいけないという法律があるからです。この法律のことを総量規制といいます。万が一年収の3分の1を超えて貸してしまうと貸した側が捨てられることになります。

総量規制を守るために、消費者金融は、利用限度額が高額になる場合や、定期的に収入証明書の提出を求めて、総量規制をオーバーしないように管理しているのです。

また、いつまでに提出すれば良いかは明記されていませんが、少なくとも提出を求められたら速やかに応じないといけません。

収入証明書を提出できない場合は他社を検討するしかない

どうしても提出できない場合、それ以上のアイフルの利用を諦めて他社を利用する他ありません。そのため、アイフル以外でサービス等に優れるおすすめの消費者金融を2つご紹介します。

auじぶん銀行カードローン:収入証明書提出条件が消費者金融と異なる

画像引用元:auじぶん銀行カードローンau限定割 | auじぶん銀行(2022年11月15日取得)

- 総量規制対象外

- WEB完結対応!スマホだけで契約可能

- auユーザー以外も契約可能

\新規契約で1,000Pontaもらえる!/

auじぶん銀行カードローンは銀行が提供するカードローンなので、消費者金融とは色々と違いがあります。その違いの1つが収入証明書です。

auじぶん銀行カードローンで収入証明書が必要になる条件は、借入限度額が60万円を超える場合のみです。下記のアイフルのケースで言えば②と③のケースはauじぶん銀行カードローンには当てはまりません。

以下に該当する場合は収入証明書が必要です。

①アイフルのご利用限度額が50万円超の場合

②アイフルのご利用限度額と他の貸金業者からのお借入れの合計額が100万円を超える場合

③前回収入証明書をご提出いただいてから3年以上経過している場合

※収入証明書のご提出がないことにより限度額の減額や、ご融資が停止してしまう場合もあります。上記に該当しないお客様でも、年収確認のために提出をお願いすることがあります。

引用元:収入証明書の提出は必要ですか?(2023年09月28日取得)

このように消費者金融とは微妙な違いがあるので、試してみると良いかもしれません。ただし、利用限度額が60万円以下でも審査の結果書類の提出が必要と判断される可能性もあるのでご注意ください。

| 実質年率 | 最短融資期間 | 在籍確認 |

|---|---|---|

| 1.38%〜17.4% | 最短即日 | あり |

auじぶん銀行が提供しているカードローン。消費者金融とは適用される法律が異なるため、収入証明書の提出条件等にも様々な違いがある。アイフルと比較すると金利が低く、提携ATMの手数料が無料なのが魅力だ。

新規契約で最大11,000Pontaポイントをプレゼント!

- 新規契約でもれなく1,000Pontaポイント

- 新規契約日の翌月末時点の借入残高に応じて最大10,000Pontaポイント

キャンペーン期日:未定

アコム:アイフルよりも格段に審査通過率が高い

\審査通過率が高い!審査が不安ならコレ/

※情報元:マンスリーレポート|IR情報|アコム株式会社(三菱UFJフィナンシャル・グループ)

※アコムは「はじめてのアコム」というように一社目のカードローンに選ばれることが多いので審査通過率が高いようです。

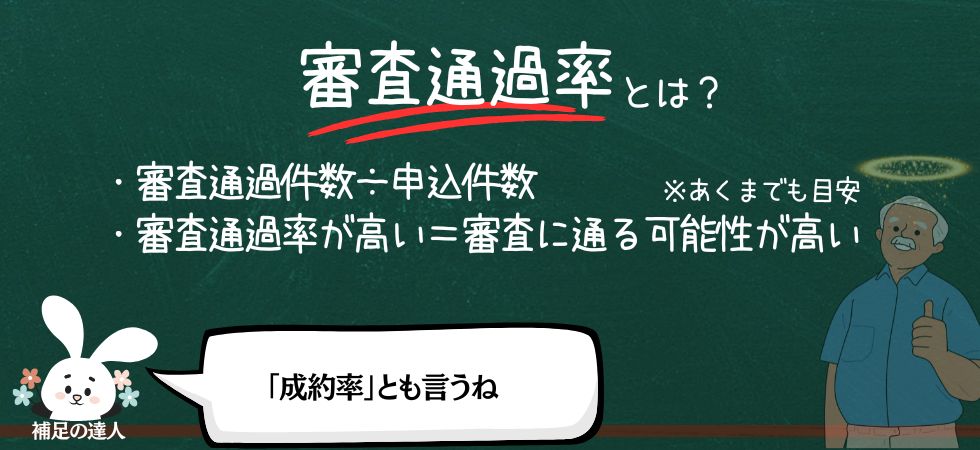

大手消費者金融は審査通過率というデータを公表しています。これは申し込み件数と審査に通った件数の割合のことです。

| 会社名 | 1月 | 2月 | 3月 | 4月 |

|---|---|---|---|---|

詳細はこちら |

37.1% | 39.2% | 39.1% | 39.8% |

詳細はこちら |

非公表 (2024年12月の38.8%が最新データ) |

|||

詳細はこちら |

30.1% | 30.6% | 31.0% | 未発表 |

詳細はこちら |

非公表 (2023年6月の26.6%が最新データ) |

|||

※データ引用元:

マンスリーレポート|IR情報|アコム株式会社(三菱UFJフィナンシャル・グループ)

月次データ|SMBCコンシューマーファイナンス株式会社

月次データ|アイフルグループ

決算関連資料 | 財務情報 | ディスクロージャー | 株式会社SBI新生銀行

実際に比較してみると、いずれの月もアイフルよりアコムの方が高いことがわかります。

また、アコムはアイフルと同じように申し込み時に勤務先に電話連絡を行わないことを明言しています。さらに万が一電話連絡が必要になった場合でも事前にその旨を相談してくれるので、少なくとも勝手に職場に電話されることがありません。

勤務先に在籍確認の電話がかかってきますか?

原則、実施しません。

カードローンやクレジットカードの審査で、原則、勤務先へ在籍確認の電話はせず書面やご申告内容での確認を実施します。

※もし勤務先への電話確認が必要となる場合でも、お客さまの同意を得ずに実施することはありませんので、ご安心ください。

引用元:【アコム公式FAQ】カードローンの審査で勤務先に在籍確認の電話はかかってきますか?|カードローン・キャッシングならアコム(2024年04月02日取得)

カードレス契約にも対応しているので、郵送物なしで契約できます。

| 実質年率 | 最短融資期間 | 在籍確認 |

|---|---|---|

| 2.40%~17.90% | 最短20分 | 原則電話なし |

アコムはアイフルと同じく勤務先への電話連絡なしで契約が可能。万が一電話連絡が必要になったとしても、こちらの許可なしに行うことはないので安心だ。カードレス契約にも対応していて、バレにくさはアイフル以上。

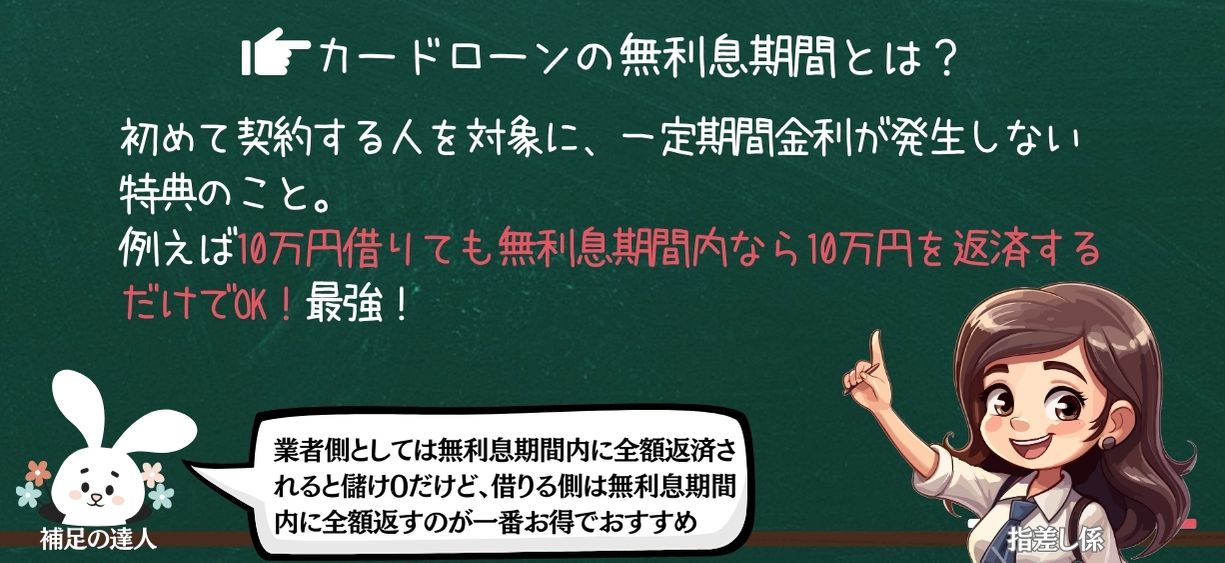

\新規契約の翌日から30日間金利0円!/

この記事で紹介したカードローン一覧

おすすめカードローンまとめ

| 会社名 | おすすめポイント |

|---|---|

|

アコムは原則、勤務先への在籍確認の電話連絡なしを明言している。もし電話が必要になった場合でも必ず利用者の同意を得てから行うため、「急に職場に電話がかかってくる」ことがない。さらに「はじめてのアコム」と呼ばれるように初めてカードローンに申し込む人から選ばれやすいことから、消費者金融の中では審査通過率が最も高く、審査面でもおすすめ。

※情報元:マンスリーレポート|IR情報|アコム株式会社(三菱UFJフィナンシャル・グループ) |

| 会社名 | おすすめポイント |

|

プロミスは融資スピードが早く最短3分!また無利息期間も「契約日」ではなく「借入日」が起点となるので、無駄に日数を消化してしまう可能性が低い。契約だけしておいて、必要な時にお金を借りればその時点から30日間無利息で借りられる。

|

| 会社名 | おすすめポイント |

|

アイフルも原則として、勤務先への電話連絡なし申込時に勤務先への電話連絡を行わない。さらに融資スピードが速く、申し込みから借入までは最短18分。電話連絡がないため、土日でも審査が進む可能性が高い。急いでいる人におすすめ。

|

| 会社名 | おすすめポイント |

|

銀行が提供しているカードローンは消費者金融と異なり、貸金業法の影響を受けない。そのため消費者金融とは審査が若干異なる。例えば複数の消費者金融との契約が原因で審査に落ちた場合でも、銀行カードローンなら通過できる可能性もある。もちろん非auユーザー、じぶん銀行口座を持っていなくても利用可能。また、今なら新規契約で1,000円相当のPontaがもらえる。

|

即日融資カードローン

即日融資カードローン 専業主婦でも借りられる

専業主婦でも借りられる 低金利が魅力のカードローン

低金利が魅力のカードローン 無利息期間があるカードローン

無利息期間があるカードローン 大口融資可能なカードローン

大口融資可能なカードローン ローンを一本化!おまとめローン

ローンを一本化!おまとめローン 安心の銀行系カードローン

安心の銀行系カードローン 収入証明不要のカードローン

収入証明不要のカードローン 来店不要のカードローン

来店不要のカードローン 初心者でも安心のカードローン

初心者でも安心のカードローン おすすめ学生ローン

おすすめ学生ローン パート・アルバイトOK

パート・アルバイトOK 総量規制対象外のカードローン

総量規制対象外のカードローン WEB・スマホだけで申込OK

WEB・スマホだけで申込OK 在籍確認電話がないカードローン

在籍確認電話がないカードローン

1万円借りる

1万円借りる 10万円借りる

10万円借りる 50万円借りる

50万円借りる 100万円借りる

100万円借りる

現時点で提出を求められていて提出できない場合、アイフルとの契約や継続は諦めて、他社と契約することになります。

補足の達人